4月份以来在疫情影响下汽车产销承压,新能源车产销增速收窄;中游重卡、挖机等销量仍旧低迷,光伏板块在装机量上行的驱动下维持较高景气度。此外本周猪肉价格上行带来养殖行业景气度边际改善。后续随着疫情的逐步缓解,复工复产陆续推进,推荐关注汽车电动化智能化核心领域的机会以及消费板块复苏机会。

核心观点

【本周关注】4月受疫情影响,长三角地区停工停产,汽车产销承压。4月份汽车产销环比、产销同比较大幅下行,为近十年来同期月度新低,乘用车和商用车产销环比和同比均呈现大幅下降,国内新能源汽车产销环比有所下降,但仍高于上年同期水平,产销同比继续保持增长。后续来看,国内疫情高点已过,复工复产有序进行,供给将呈现逐步改善的趋势,3-4月延迟的消费也将逐步释放,叠加相关政策,预计新能源车渗透率将进一步加速,推荐关注复工复产后汽车电动化智能化核心领域的机会。

【信息技术】4GB 1600MHz DRAM存储器、32GB NAND flash存储器价格周环比下跌,64GB NAND flash存储器价格周维持不变;4月集成电路进口、出口金额同比增幅有所收窄,贸易逆差同比增幅扩大;3月全球半导体销售额同比增幅缩窄,美洲、欧洲、日本、中国和亚太地区销量同比增幅缩窄。

【中游制造】本周DMC价格上行,正极材料、部分锂材料、钴产品价格下行。本周光伏行业综合价格指数上行,电池片、多晶硅价格指数上行,组件、硅片价格指数与上周持平;本周光伏产业链中硅料价格下行,组件、硅片价格与上周持平;4月汽车产销环比、产销同比大幅下行,创十年来同期月度新低;乘用车和商用车产销环比和同比均呈现大幅下降;国内新能源汽车产销环比有所下降,但仍高于上年同期水平,产销同比继续保持增长; 4月挖掘机、装载机销量同比继续下行;重卡销量连续十二月下滑,同比下滑近8成;CCFI、BDTI周环比下行,CCBFI、BDI周环比上行。

【消费需求】本周仔猪、生猪、猪肉价格上行;自繁自养生猪养殖、外购仔猪的养殖亏损缩小。肉鸡苗、鸡肉价格上行。蔬菜价格指数下行,玉米、棉花期货结算价下行。本周电影票房收入、观影人数、电影上映场次周环比上行。

【资源品】建筑钢材成交量十日均值周环比下行,铁矿石、钢坯、螺纹钢价格下行;主要钢材品种库存上行,国内港口铁矿石、唐山钢坯库存下行;唐山钢厂高炉开工率上行,唐山钢厂产能利用率上行。动力煤期货结算价上行,焦煤、焦炭期货结算价下行。秦皇岛港、天津港焦炭库存下行,京唐港炼焦煤库存上行。全国及多地水泥价格指数下行。Brent国际原油价格下行,无机化工品期货价格多数上涨,醋酸涨幅较大。有机化工品期货价格涨跌互现,纯苯、甲苯、苯乙烯、二乙二醇、DOP、沥青价格上涨,甲醇、PTA、二甲苯等价格下跌,燃料油价格跌幅较大。本周工业金属价格普遍下跌,锌、锡、镍价格跌幅较大,库存涨跌互现。黄金、白银现货价格下跌。

【金融地产】货币市场净回笼400亿元,隔夜SHIBOR利率较上周下行。A股换手率下行、日成交额下行。本周土地成交溢价率、商品房成交面积下行。

【公用事业】我国天然气出厂价下行,英国天然气期货结算价下行。

风险提示:产业扶持度不及预期,宏观经济波动。

目录

01

本周行业景气度核心变化总览

1、本周关注 : 4月汽车产销承压,新能源车产销同比继续上行

4月份以来国内疫情仍然较为严峻,经济下行压力加大,汽车产业链也经历了较为严峻的考验,汽车产销明显下滑,新能源车表现相对较好,但也受到了一定的扰动。

根据中汽协发布的数据,4月汽车产销环比、产销同比较大幅下行,为近十年来同期月度新低。4月汽车产销分别为120.5万辆和118.1万辆,环比分别下降46.2%和47.1%,同比分别下降46.1%和47.6%。1-4月汽车产销分别完成769.0万辆和769.1万辆,同比分别下降10.5%和12.1%。

4月乘用车和商用车产销环比和同比均呈现大幅下降。4月乘用车产销分别完成99.6万辆和96.5万辆,环比分别下行47.1%和48.2%,同比分别下降41.9%和43.4%,与上月相比降幅分别扩大41.8和42.8个百分点。1-4月乘用车产销分别完成649.4万辆和651.0万辆,同比分别下降2.6%和4.2%。

4月商用车当月产销分别完成21.0万辆和21.6万辆,环比分别下行41.8%和41.6%,同比分别下降59.8%和60.7%。1-4月商用车产销分别完成119.5万辆和118.1万辆,同比分别下降37.9%和39.8%.

4月国内新能源汽车产销环比有所下降,但仍高于上年同期水平,产销同比继续保持增长。4月我国新能源汽车当月产销量分别完成31.2万辆和29.9万辆,环比下降33.0%和38.3%,同比增长43.9%和44.6%,市场占有率达到25.3%。1-4月新能源车产销分别完成160.5万辆和155.6万辆,同比均增长1.1倍。

主要在于4月新冠疫情在全国各地都有散发,上海、吉林、山东、广东、河北等地区经销商4S店客户进店和成交均受到影响。生产方面,受疫情影响进口零部件短缺,长三角地区国产零部件体系供应商无法及时供货, 停工、停产、物流受阻等因素导致4月上海地区五家主力车企生产环比3月下降75%,长春地区合资主力车企生产下降54%,其他地区总体下降38%。

库存方面,目前经销商库存处于中高位。根据中国汽车流通协会数据4月份汽车经销商综合库存系数为1.91%,环比上升9.1%,同比上升21.7%。一方面疫情导致上游汽车生产企业出现停工停产,终端部分经销商关门闭店,消费动力转弱,汽车整体销量受挫,经销商库存水平三连升;另一方面,由于疫情下生产不足,在途库存占比提升,部分热销车型生产短缺,导致供需结构不匹配且调整难度加大;部分经销商的库存中包含“在途车辆”,交不了车影响回款,进一步加剧经销商资金端的压力。

后续来看,国内疫情高点已过,复工复产有序进行,供给将呈现逐步改善的趋势,3-4月延迟的消费也将逐步释放。此外,近日北京人民政府印发《北京市“十四五时期交通发展建设规划”》,提到为实现碳达峰后稳中有降,交通领域节能减排降碳工作将继续向纵深推进,绿色出行比例持续提升,运输结构持续优化,新能源车加快替代传统燃油车。预计进一步加速新能源车的渗透,推荐关注复工复产后汽车电动化智能化核心领域的机会。

2、行业景气度核心变化总览

02

信息技术产业

1、存储器价格多数下跌

4GB 1600MHz DRAM存储器、32GB NAND flash存储器价格周环比下跌,64GB NAND flash存储器价格周维持不变。截至5月10日,4GB 1600MHz DRAM价格周环比下行2.56%至2.44美元;32GB NAND flash价格周环比下行0.05%至2.16美元;64GB NAND flash价格保持不变,维持在3.99美元。

2、4月集成电路进、出口金额同比增幅缩窄

4月集成电路进口、出口金额同比增幅有所收窄,贸易逆差同比增幅扩大。4月份集成电路出口金额当月值为118.67亿美元,当月同比上行1.13%,涨幅较上月收窄14.36个百分点,当月值较2020年同期增长39.81%;1-4月份集成电路出口金额累计同比上行17.4%。

4月集成电路进口金额当月值为347.82亿美元,当月同比上行5.10%,较上月涨幅缩窄1.85个百分点,当月值较2020年同期增长28.81%,1-4月份集成电路进口金额累计同比上行12.2%。集成电路贸易逆差当月值为229.15亿美元,同比增长7.28%,增幅较上月扩大4.46个百分点。

3、3月全球半导体销售额同比增幅缩窄

3月全球半导体销售额同比增幅缩窄,美洲、欧洲、日本、中国和亚太地区销量同比增幅缩窄。根据美国半导体产业协会统计数据,3月全球半导体当月销售额为505.8亿美元,同比上行23.0%,较上月份涨幅缩窄9.4个百分点,增速放缓。从细分地区来看,美洲半导体销售额为115.0亿美元,同比增长40.1%,较上月涨幅缩窄3.1个百分点;欧洲地区半导体销售额为46.3亿美元,同比增长25.7%,涨幅较上月缩窄3.6个百分点;日本半导体销售额为39.1亿美元,同比增长20.4%,涨幅较上月缩窄1.2个百分点;中国地区半导体销售额为168.3亿美元,同比增长17.3%,涨幅较上月缩窄4.5个百分点;亚太地区半导体销售额为305.4亿美元,同比增长17.6%,涨幅较上月缩窄2.9个百分点。

03

中游制造业

1、本周DMC价格上行,正极材料、锂材料、钴产品价格下行

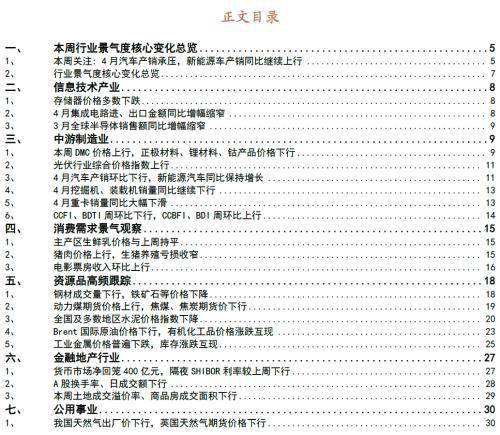

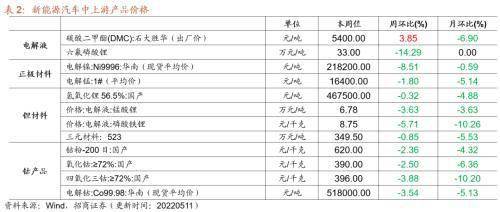

本周DMC价格上行,正极材料、多数锂材料、钴产品价格下行。在电解液方面,截至5月11日,电解液溶剂DMC价格周环比上行3.85%至5400元/吨;六氟磷酸锂价格周环下行14.29%至33万元/吨。在正极材料方面,截至5月11日,电解镍Ni9996现货均价周环比下行8.51%至218200元/吨;电解锰市场平均价格周环比下行1.80%至16400元/吨。在锂原材料方面,截至5月11日,氢氧化锂价格周环比下行0.32%至467500元/吨;电解液锰酸锂价格周环比下行3.63%至6.78万元/吨;电解液磷酸铁锂价格周环比下行5.71%至8.75万元/吨;三元材料价格周环比下行0.85%至349.5元/千克;钴产品中,截至5月11日,钴粉价格周环比下行2.36%至620元/千克;氧化钴价格周环比下行2.50%至390元/千克;四氧化三钴价格周环比下行3.88%至396元/千克;电解钴价格周环比下行3.54%至518000元/吨。

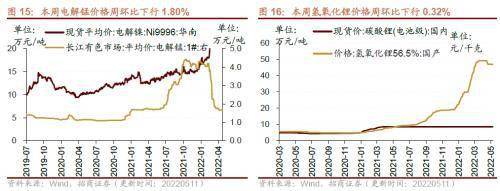

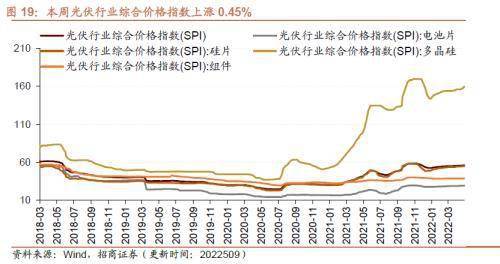

2、光伏行业综合价格指数上行

本周光伏行业综合价格指数上行,电池片、多晶硅价格指数上行,组件、硅片价格指数与上周持平。截至5月9日,光伏行业综合价格指数为56.23,较上周上升0.45%;组件价格指数为38.79,与上周持平;电池片价格指数为29.38,较上周上升0.65%。硅片价格指数为54.93,与上周持平;多晶硅价格指数为159.75,较上周上升1.18%。

本周光伏产业链中硅料价格下行,组件、硅片价格与上周持平。在硅料方面,截至5月9日,国产多晶硅料价格为38.57美元/千克,较上周下行0.68%;进口多晶硅料价格为38.57美元/千克,较上周下行0.68%。在组件方面,截止05月05日,晶硅光伏组件的价格为0.21美元/瓦,与上周持平;薄膜光伏组件的价格为0.23美元/瓦,与上周持平。在硅片方面,截止5月5日,多晶硅片价格为0.31美元/片,与上周持平。

3、4月汽车产销环比下行,新能源汽车同比保持增长

4月汽车产销环比、产销同比较大幅下行,为近十年来同期月度新低。根据中汽协发布的数据,4月汽车产销分别为120.5万辆和118.1万辆,环比分别下降46.2%和47.1%,同比分别下降46.1%和47.6%。

1-4月汽车产销分别完成769.0万辆和769.1万辆,同比分别下降10.5%和12.1%。

4月乘用车和商用车产销环比和同比均呈现大幅下降。4月乘用车产销分别完成99.6万辆和96.5万辆,环比分别下行47.1%和48.2%,同比分别下降41.9%和43.4%,与上月相比降幅分别扩大41.8和42.8个百分点。1-4月乘用车产销分别完成649.4万辆和651.0万辆,同比分别下降2.6%和4.2%。

4月商用车当月产销分别完成21.0万辆和21.6万辆,环比分别下行41.8%和41.6%,同比分别下降59.8%和60.7%。1-4月商用车产销分别完成119.5万辆和118.1万辆,同比分别下降37.9%和39.8%.

4月国内新能源汽车产销环比有所下降,但仍高于上年同期水平,产销同比继续保持增长。4月我国新能源汽车当月产销量分别完成31.2万辆和29.9万辆,环比下降33.0%和38.3%,同比增长43.9%和44.6%,市场占有率达到25.3%。

1-4月新能源车产销分别完成160.5万辆和155.6万辆,同比均增长1.1倍。

4、4月挖掘机、装载机销量同比继续下行

4月份主要企业挖掘机销量同比下降。据中国工程机械工业协会对26家挖掘机制造企业统计,2022年4月销售各类挖掘机24534台,同比下降47.3%;其中国内16032台,同比下降61%;出口8502台,同比增长55.2%。2022年1-4月,共销售挖掘机101709台,同比下降41.4%;其中国内67918台,同比下降56.1%;出口33791台,同比增长78.9%。

4月份装载机销量同比下降。据中国工程机械工业协会对22家装载机制造企业统计,2022年4月销售各类装载机10975台,同比下降40.2%。其中国内市场销量8050台,同比下降47%;出口销量2925台,同比下降7.44%。2022年1-4月,共销售各类装载机42764台,同比下降25.9%。其中国内市场销量29235台,同比下降36.2%;出口销量13529台,同比增长13.8%。

5、4月重卡销量同比大幅下滑

4月份重卡销量连续十二月下滑,同比下滑近8成,销量跌至谷底。据第一商用车网数据,2022年4月国内重卡市场销量大约为4.6万辆,环比下降40%,同比下降76%,净减少近15万辆。本月4.6万的销量达到自2007年4月份以来市场销量的最低点。

2022年1-4月的重卡市场累计实现销售27.8万辆,比上年同期的72.5万辆下降62%,减少了44.7万辆。

细分企业来看,重卡市场本月仅有中国重汽1家企业销量破万辆,1-4月市场份额实现上涨的企业主要有重汽、东风、福田、大运、徐工。中国重汽今年4月份销售重卡约1.15万辆,1-4月累计销售6.65万辆,市场占有率上升到23.9%;东风公司4月销售重卡0.95万辆,1-4月累计销售5.43万辆,市场占有率为19.6%;陕汽集团4月销售重卡约0.7万辆,累计销售3.3万辆,市场占有率为11.9%。

6、CCFI、BDTI周环比下行,CCBFI、BDI周环比上行

本周中国出口集装箱运价指数CCFI下行,中国沿海散货运价综合指数CCBFI上行。在国内航运方面,截至5月6日,中国出口集装箱运价综合指数CCFI周环比下行1.29%至3056.98点;中国沿海散货运价综合指数CCBFI周环比上行1.51%至1084.95点。本周波罗的海干散货指数BDI上行,原油运输指数BDTI下行。在国际航运方面,截至5月10日,波罗的海干散货指数BDI为2939.0点,较上周上行21.85%;原油运输指数BDTI为1167.0点,较上周下行5.35%。

首页

首页

营业执照公示信息

营业执照公示信息