特斯拉的疯涨 强劲前景和投机炒作三七开

一份对赌协议

就在两年之前,马斯克和特斯拉股东大会达成了未来十年的薪酬协议:他放弃所有工资和奖金,但如果他能够带领特斯拉实现业绩和市值等诸多预期目标,则将分12期获得2030万股特斯拉股票(约占特斯拉流通股的12%)。其中特斯拉市值需要达到1000亿美元的最低门槛,之后每增长500亿美元(最高到6500亿美元),他每次可以获得169万股股票的激励,相当于特斯拉市值的1%。

这一薪酬协议对马斯克来说无疑是次豪赌:如果特斯拉市值达不到1000亿美元,他就会一无所获。而在2018年1月,特斯拉的股价还在300美元徘徊,市值仅在500亿美元上方,公司面临着持续亏损、资金消耗、产能无力的严重困境,成为了美国股市最大的做空目标。

然而,即便在这样的低谷,马斯克依然坚信特斯拉会在未来十年成为一家数千亿乃至万亿美元的科技巨头。这种薪酬协议,马斯克在2012年也曾经签过,当时特斯拉的市值只有30亿美元。在五年时间里,马斯克实现了特斯拉股价翻了十多倍的奇迹,也让自己所持的股票价值超过了130亿美元。

2020年1月底,特斯拉股价突破600美元,成为第一家市值超过千亿美元的美国汽车公司,甚至比通用汽车、福特汽车和克莱斯勒底特律三大传统汽车巨头的市值加起来还多。在签署第二份薪酬协议的两年后,马斯克终于实现了第一个小目标,有望拿到高达169万股股票的第一期奖金。按照周三收盘价计算,这第一期奖金就高达12.4亿美元。

一只投机妖股

去年11月底还是330美元价位

但回顾特斯拉的股价走势就会发现,这只股票完全不是稳步增长的走势,而是大起大落的妖股。直到去年12月初,特斯拉股价还在300多美元的水平徘徊,过去两年几乎没有什么涨势;去年5月甚至一度跌破180美元,市值还不到250亿美元。那个时候,特斯拉股价走势还是愁云惨淡。

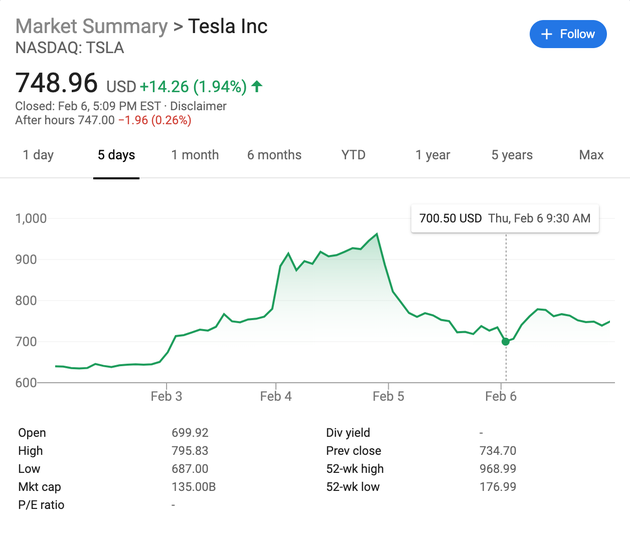

然而,在经过随后半年的波澜不惊之后,过去的两个月特斯拉的股价就像是坐上了SpaceX的火箭。去年12月初,特斯拉股价还在334美元,1月初就已经上涨到430美元,2月初更是飙升到780美元,周二甚至一度摸高到969美元的历史高位,市值突破1500亿美元。短短两个月间,这只股票上涨了三倍;过去一个月间,股价上涨了超过两倍。

本周的疯狂走势

换而言之,特斯拉实现市值破千亿美元的伟绩,完全是在过去一个月内被疯狂推高的结果。本周前两个交易日,特斯拉股价累计上涨36%;但就在周二尾盘触及969美元的历史高位后,这只妖股却在周三暴跌18%,创下了史上最大跌幅,盘中一度跌到707美元的地位。周四盘中,特斯拉又飙升到接近800美元的高位,最后报收于748.96美元。如此暴涨暴跌大起大落,不禁令人想起了比特币。

需要解释的是,短期炒作推高股价对马斯克本人并没有实际意义。因为根据薪酬协议规定,马斯克要想拿到市值激励奖金,特斯拉需要在6个月内保持平均市值高于千亿美元。此外,马斯克拿到的股份也不能立即套现,设有五年的解冻期。

一家超级工厂

那么特斯拉股价疯狂飙升到底是什么原因?抛开股价非正常的剧烈波动,特斯拉基本面的提升当然是关键因素,这是马斯克不可否认的业绩。在过去两个季度,特斯拉已经走出了此前持续亏损、产能困难、资金紧张的困境。

去年10月底和今年1月底的两份季度财报,特斯拉连续两个季度实现盈利,营收、利润和交付业绩都高于市场预期。季度盈利对特斯拉来说,并不是件容易的事。自2010年上市以来,特斯拉在近十年内仅有6个季度实现盈利。虽然特斯拉去年全年依然亏损9.8亿美元,但现金紧张的状况已经得到明显好转,第四季度自由现金流达到10.1亿美元,现金头寸超过了60亿美元。

第四季度,特斯拉全球总计交付11.2万辆车,产量和交付均创下纪录。2019年特斯拉总计交付36.75万辆,同比增长50%,大幅高于分析师此前预期,达到了马斯克此前制定的销售目标区间。2012年马斯克签署第一份薪酬协议的时候,当年特斯拉交付量只有2000辆,到了2016年达到了7.6万辆;而2020年,单是加州总部工厂的产能就可以达到50万辆。

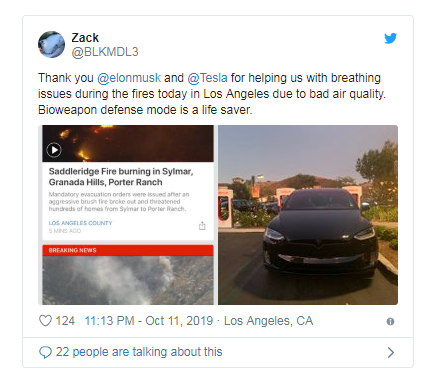

更为重要的是,特斯拉上海超级工厂在短短一年间建成投产,正式生产Model 3,并在明年投产Model Y。马斯克喜形于色地表示“十分感谢中国”,甚至在上海交付现场跳起了舞。这不仅意味着特斯拉产能不足的痼疾得到彻底治愈,也意味着特斯拉这两款车型国产化之后,可以以更低的价格打开巨大的中国市场。中国是全球最大的新能源车市场,但中国市场在特斯拉目前营收占比只有13%,还有巨大的增长空间。特斯拉的股价也正是在上海超级工厂开始交付之后开始进入稳步上涨通道的。除了已经建成投产的上海工厂,特斯拉的柏林工厂也在紧张筹划中,预计明年投产生产电池和整车。

除了热销的经济型轿车Model 3之外,今年3月提前上市的经济型SUV Model Y更是特斯拉未来的一大利好。Model Y和Model 3共享了四分之三的零部件,但定价却高于Model 3,这意味着特斯拉可以获得更大的利润空间。另一方面,特斯拉还打开了一个巨大的新市场。造型前卫的电动皮卡Cybertruck在发布三天之后就收到了20万订单,皮卡不仅是全球第二大汽车细分市场,也是美国销量最火的主流车型。2018年美国市场皮卡总销量高达290万辆。

一场多空混战

再回来看一个问题,尽管特斯拉已经走出了长期的困境,进入了稳定增长空间,开启了全新的市场,但其基本面撑得起千亿美元的市值吗?虽然特斯拉市值是通用汽车和福特汽车的两倍以上,但特斯拉的交付量却不到40万,和通用汽车及福特汽车超过千万的交付量相比只是一个零头。

传统的市盈率和市销率并不适用特斯拉这样的股票,投资者看重的是特斯拉所代表的电动汽车市场未来的增长空间和特斯拉所占据的市场份额。虽然因为电池技术不成熟以及政府削减补贴影响,电动车市场当前的增长有所放缓(美国EV去年增幅仅为9%),但长远来看依然有着巨大的增长空间,2019年电动车仅仅占据全球汽车市场2.2%的份额,各大传统汽车厂商也开始认真打造新车型加入市场。日本富士的数据预计,2035年全球纯电动车市场将从2018年的130万辆增长到2200万辆,而特斯拉已经占据了明显的先发和品牌优势。去年出货30万部的Model 3甚至占据了2019年全球电动车市场14%的份额。而在美国纯电动车市场,特斯拉的市场份额甚至超过了四分之三。

但更不可否认的是,特斯拉股价的暴涨暴跌背后,除了看好前景的投资者,更多的推力是来自投机资金。特斯拉一直是美国股市做空最多的股票,但随着股价在去年年底的稳步上涨,空头们被迫在今年年初集体补仓,导致了市场股票供应不足,强行平仓反而推动股价急剧飙升。市场研究公司S3 Partners统计,空头们今年以来已经损失了超过80亿美元,而其中25亿美元的损失是来自本周。另一方面,推动股价上涨的多头们则赚得盆满钵满。在WallStreetBet的Reddite群组中,一名多头贴出截图,他在上月底投入12.6万美元买入特斯拉的看涨期权,周二这些期权的价值已经达到了430万美元。而交易平台Robinhood的一位用户也通过看涨期权,在一个月内获得了高达26倍的回报。而特斯拉周三的股价暴跌也更有可能是多头们开始套现离场。

虽然特斯拉的股价疯涨,华尔街分析师却保持着冷静。彭博社的数据显示,华尔街对特斯拉的目标均价仅为470美元,即今年年初的股价水平。仅有7位分析师给出“买入”评级,12人给予“持有”评级,18人给予“抛售”评级。

在目前特斯拉高企的股价中,基本面和投机者的推力究竟是三七开,还是四六开?这并不重要,特斯拉从来都是投机者聚集的热门股。即便是长期持有,目前的价位也有些偏高,短期投机更需谨慎。知名做空机构Citron甚至公开表示,虽然他们承诺永不做空特斯拉,但目前的特斯拉已经成为了华尔街的赌场,如果马斯克自己是基金经理,都会忍不住做空这支股票。

相关阅读

-

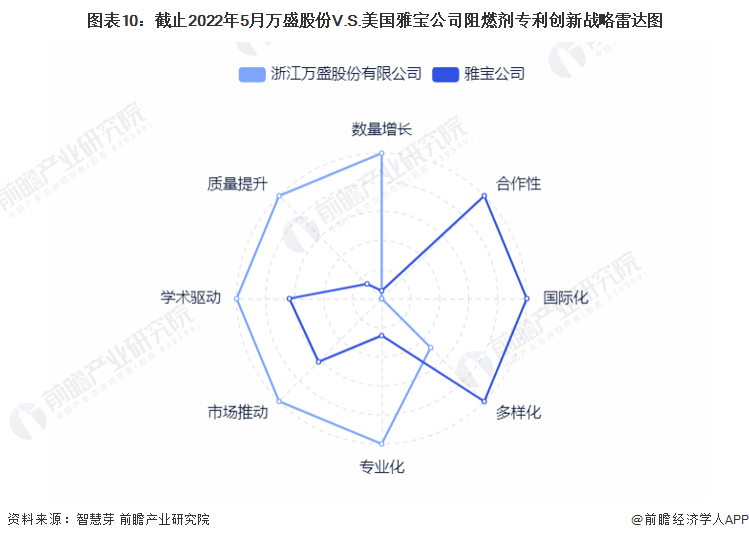

万盛股份VS美国雅宝-阻燃剂专利市场价值对比:美国雅宝公司专利市场价值更高

1、全球阻燃剂市场竞争情况:万盛股份和美国雅宝公司分别为国内外阻燃剂行业龙头全球阻燃剂主要供应商分...

2022-10-17 -

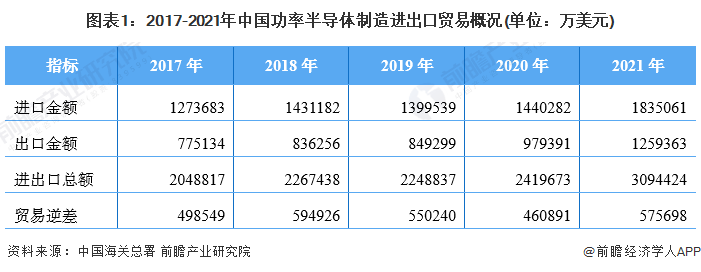

中国功率半导体产品进出口结构相似:“耗散功率≥1瓦的晶体管”进出口份额均接近50%

1、中国功率半导体产业进出口总额持续增长,贸易逆差波动变化近年来,我国功率半导体制造进出口贸易情况...

2022-10-17 -

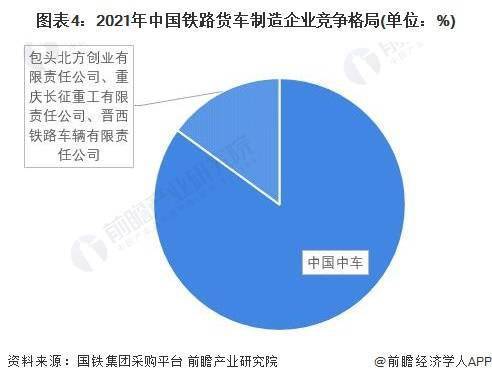

中国铁路机车车辆及动车组制造行业市场份额分析:中国中车占据行业绝对领先地位

1、中国铁路机车车辆及动车组制造行业区域竞争:辽宁省铁路机车产量位居全国榜首2021年1-12月全国前七省...

2022-10-17 -

中国节能服务企业数量持续增长 2021年中国节能服务总产值超6000亿元

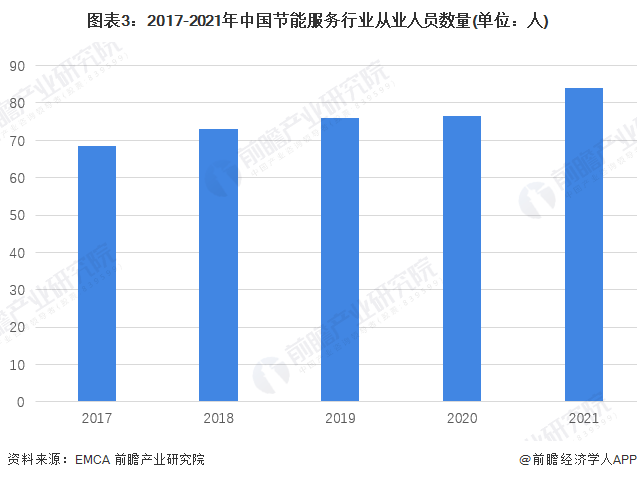

1、2021年中国节能服务总产值超6000亿元2017-2021年中国节能服务行业总产值持续上升,2021年超过6000亿...

2022-10-17 -

信用卡停息挂账产生的手续费多不多?银行的停息挂账个性化分期方针是怎样的?

信用卡停息挂账产生的手续费信用卡办理停息挂账的手续费会根据银行不同的规定而有所不同,但大部分银行手...

2022-11-10 -

-

苹果怎么没有iphone9 苹果没有iphone9原因

苹果为什么没有iphone9?相信小伙伴们一定很好奇,苹果新品发布会上iPhonex也就是iPhone10,下面小编为大...

2022-11-10 -

收盘:创业板指跌1.76% Web3.0概念火热3热点聚焦

11月10日讯,截至收盘,沪指跌0 39%,报收3036 13点;深成指跌1 33%,报收10908 55点;创业板指跌1...

2022-11-10 -

SCSI是什么意思 SCSI的解释2环球今日讯

小型计算机系统接口(英语:SmallComputerSystemInterface;简写:SCSI),一种用于计算机和智能设备之间(...

2022-11-10 -

全球热头条丨2021年1月青岛无锡济南东莞资金总量情况,其中济南排第一

2021年1月青岛无锡济南东莞资金总量(金融存款)情况2020年1月,济南资金总量(金融存款)为21491亿元,...

2022-11-10 -

2021年1月18城资金总量情况,其中宁波增长排第三1观热点

2021年1月18城资金总量(金融存款)情况2021年1月,收集18城资金总量收入情况,分享给大家。上海、深圳...

2022-11-10 -

全球热讯:荣耀Magic Vs官宣23日发布 更大更轻续航更长

荣耀官方宣布将于23日发布折叠屏新机荣耀MagicVs,新机主打轻薄和长续航,处理器为新一代骁龙8+,这款机...

2022-11-10 -

iPhone6 Plus什么配置参数?iPhone6 Plus标配有什么?

iPhone6Plus什么配置参数?iPhone6Plus采用5 5英寸LCD屏幕,内置了1920×1080的分辨率,采用了一颗800...

2022-11-10 -

世界互联网大会蓝皮书:2021年中国数字经济规模达45.5万亿元0全球速看

本文转自【新华社】;《世界互联网发展报告2022》和《中国互联网发展报告2022》蓝皮书11月9日在2022年世...

2022-11-10 -

三星 Galaxy A54 5G 国行通过 3C 认证:支持 25W 快充

三星即将推出的GalaxyA545G国行版刚刚获得3C认证,可能会在2023年1月正式发布,比前代机型早两个月。A54...

2022-11-10 -

excel合并单元格快捷键是什么 excel合并单元格快捷键需要用哪些方法设置2当前消息

快捷键的熟练使用可以帮助我们在工作中提高效率,那么excel合并单元格快捷键是什么呢?合并单元格在excel...

2022-11-10 -

希捷推出《战神 诸神黄昏》联名移动硬盘,可接索尼PS5/PS44环球速讯

希捷发布了一款全新的《战神:诸神黄昏》联名特别版移动硬盘,适用于PlayStation5(PS5)和PlayStation4(PS4)游戏机。

2022-11-10 -

iPhone12和iPhone12Pro区别_iPhone12和iPhone12Prod对比

iPhone12和iPhone12Pro区别:iPhone12系列作为苹果首个5G系列自然是果粉们最为期待的,毕竟这对果粉们来...

2022-11-10

营业执照公示信息

营业执照公示信息