Uber报价63亿美元收购美国外卖Grubhub 目前没有达成收购交易协议

在过去两三年时间里,全世界最大的网约车公司Uber“疯狂”发展餐饮外媒业务,并且把这一黑马业务视为公司实现盈利的重中之重。本周,外媒报道称Uber公司正在准备收购美国另外一家餐饮外卖平台Grubhub。据外媒最新消息,Uber此次的收购报价大约为63亿美元。

据国外媒体报道,随着餐饮外卖在全世界获得火箭式增长,尤其是在全球性新冠疫情中迎来需求暴增,这一领域也出现了收购兼并和整合浪潮。

美国一家权威财经媒体引述知情人士称,根据Uber提出的收购条款,Uber将让Grubhub股东用每一股该公司股票换得1.9股Uber股票。

根据Uber公司周三33.01美元的收盘价计算,这一次收购交易将Grubhub公司估值为62.72美元。

周三,Grubhub的股票收于58.14美元,当天股价下跌了2.25美元,跌幅为3.73%。根据这一收盘价,公司资本市值显示为53.44亿美元。Uber收购的价格比这个市值高出了10亿美元。

据报道,Grubhub管理层在收购谈判中寻求每股本公司股票换到2.15股Uber股份,但Uber显然不愿意升到那么高。

目前,两家公司还没有达成收购交易协议,因此最终的交易价格仍然是未知数。

和全世界一样,近些年,美国的餐饮外卖市场也开始迅速发展,其中由于网约车市场竞争越来越激烈,公司长期亏损,Uber开始把重点放在了餐饮外卖业务。该公司财报数据显示,餐饮外卖业务增长迅速,毛利率远远超过了网约车业务。

此前,Uber公司首席执行官科斯罗沙希表示,餐饮外卖业务将是公司结束亏损、走向盈利的关键。在上市之后,Uber公司因为迟迟无法盈利,股价和市值出现了大幅暴跌,管理层面临来自华尔街分析师巨大的盈利压力。

许多分析师表示,美国餐饮外卖市场只有两个主要玩家的空间。现在有四个公司,除了Uber外卖和Grubhub之外,还有Postmates和美国华人创办的DoorDash公司。

巴克莱银行分析师周三在一份报告中表示,通过这次交易,Grubhub有望从Uber获得高达每股75美元的收购价格。

“除了未来的发展空间之外,我们注意到这项交易也将会让Grubhub股东参与2020-2021年强劲的行业复苏,”巴克莱分析师如此表示。

他们认为这次收购是一个“对于收入和成本协同效益十分有意义的机会”。

在周三盘后交易中,Uber股价下跌0.67%,至32.80美元,在常规交易时段上涨1.91%。

在过去的三个月里,Grubhub上涨了12%,而Uber下跌了20%。

行业整合

如今,餐饮外卖市场的并购交易呈现出活跃状态,另外还有一些厂商仍然在涌入餐饮外卖领域。

四月份,英国政府批准了欧洲两大餐饮外卖巨头——Justeat和Takeaway公司的合并交易,合并交易金额高达77亿美元。外界普遍认为,欧洲外卖行业的并购主要目的是防止美国两大巨头主导市场,即Uber外卖业务和亚马逊公司。

和网约车业务一样,Uber外卖业务已经覆盖了全世界许多国家,利用Uber的品牌知名度和现有的运营网络,Uber外卖业务也对许多本土平台构成了巨大的竞争压力。

亚马逊公司自身曾经运营外卖业务,但是惨遭失败,但是该公司正通过谋求入股来保持存在感。四月份,英国政府也批准了亚马逊对欧洲餐饮外卖公司Deliveroo高达6亿美元的入股交易。这一投资之前在欧洲引发了争议,行业担心亚马逊在电子商务和互联网的垄断优势会延伸到外卖领域,扼杀欧洲外卖行业的市场竞争。

另据悉,中国快递巨头顺丰最近也进入了餐饮外卖市场。

相关阅读

-

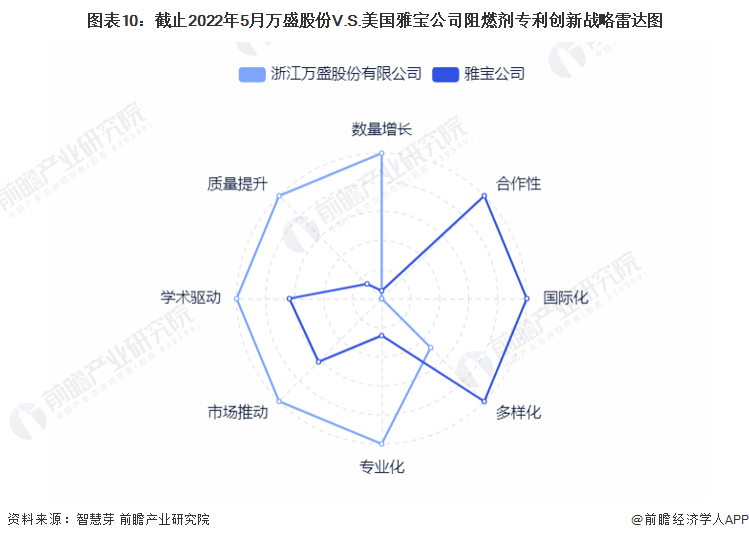

万盛股份VS美国雅宝-阻燃剂专利市场价值对比:美国雅宝公司专利市场价值更高

1、全球阻燃剂市场竞争情况:万盛股份和美国雅宝公司分别为国内外阻燃剂行业龙头全球阻燃剂主要供应商分...

2022-10-17 -

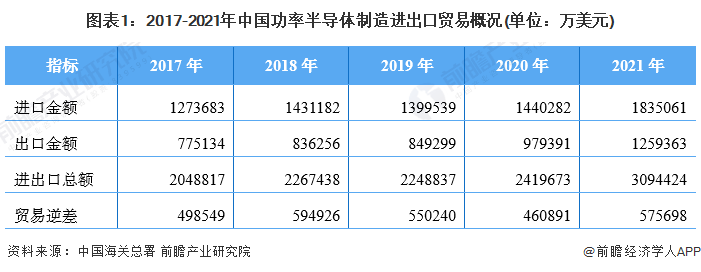

中国功率半导体产品进出口结构相似:“耗散功率≥1瓦的晶体管”进出口份额均接近50%

1、中国功率半导体产业进出口总额持续增长,贸易逆差波动变化近年来,我国功率半导体制造进出口贸易情况...

2022-10-17 -

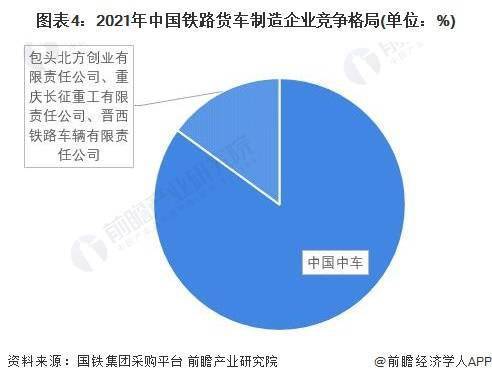

中国铁路机车车辆及动车组制造行业市场份额分析:中国中车占据行业绝对领先地位

1、中国铁路机车车辆及动车组制造行业区域竞争:辽宁省铁路机车产量位居全国榜首2021年1-12月全国前七省...

2022-10-17 -

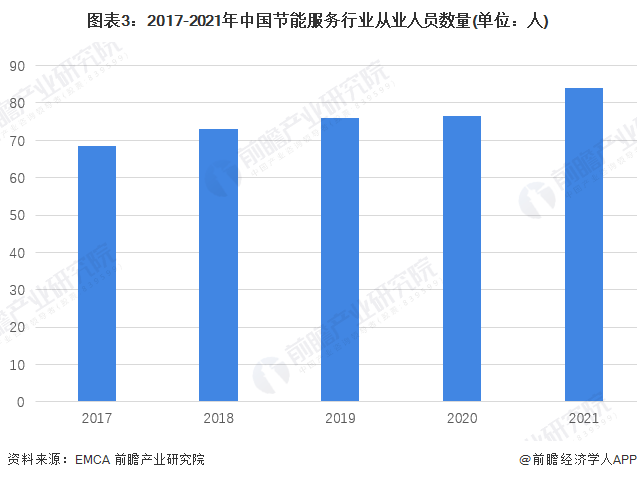

中国节能服务企业数量持续增长 2021年中国节能服务总产值超6000亿元

1、2021年中国节能服务总产值超6000亿元2017-2021年中国节能服务行业总产值持续上升,2021年超过6000亿...

2022-10-17 -

信用卡停息挂账产生的手续费多不多?银行的停息挂账个性化分期方针是怎样的?

信用卡停息挂账产生的手续费信用卡办理停息挂账的手续费会根据银行不同的规定而有所不同,但大部分银行手...

2022-11-10 -

-

苹果怎么没有iphone9 苹果没有iphone9原因

苹果为什么没有iphone9?相信小伙伴们一定很好奇,苹果新品发布会上iPhonex也就是iPhone10,下面小编为大...

2022-11-10 -

收盘:创业板指跌1.76% Web3.0概念火热3热点聚焦

11月10日讯,截至收盘,沪指跌0 39%,报收3036 13点;深成指跌1 33%,报收10908 55点;创业板指跌1...

2022-11-10 -

SCSI是什么意思 SCSI的解释2环球今日讯

小型计算机系统接口(英语:SmallComputerSystemInterface;简写:SCSI),一种用于计算机和智能设备之间(...

2022-11-10 -

全球热头条丨2021年1月青岛无锡济南东莞资金总量情况,其中济南排第一

2021年1月青岛无锡济南东莞资金总量(金融存款)情况2020年1月,济南资金总量(金融存款)为21491亿元,...

2022-11-10 -

2021年1月18城资金总量情况,其中宁波增长排第三1观热点

2021年1月18城资金总量(金融存款)情况2021年1月,收集18城资金总量收入情况,分享给大家。上海、深圳...

2022-11-10 -

全球热讯:荣耀Magic Vs官宣23日发布 更大更轻续航更长

荣耀官方宣布将于23日发布折叠屏新机荣耀MagicVs,新机主打轻薄和长续航,处理器为新一代骁龙8+,这款机...

2022-11-10 -

iPhone6 Plus什么配置参数?iPhone6 Plus标配有什么?

iPhone6Plus什么配置参数?iPhone6Plus采用5 5英寸LCD屏幕,内置了1920×1080的分辨率,采用了一颗800...

2022-11-10 -

世界互联网大会蓝皮书:2021年中国数字经济规模达45.5万亿元0全球速看

本文转自【新华社】;《世界互联网发展报告2022》和《中国互联网发展报告2022》蓝皮书11月9日在2022年世...

2022-11-10 -

三星 Galaxy A54 5G 国行通过 3C 认证:支持 25W 快充

三星即将推出的GalaxyA545G国行版刚刚获得3C认证,可能会在2023年1月正式发布,比前代机型早两个月。A54...

2022-11-10 -

excel合并单元格快捷键是什么 excel合并单元格快捷键需要用哪些方法设置2当前消息

快捷键的熟练使用可以帮助我们在工作中提高效率,那么excel合并单元格快捷键是什么呢?合并单元格在excel...

2022-11-10 -

希捷推出《战神 诸神黄昏》联名移动硬盘,可接索尼PS5/PS44环球速讯

希捷发布了一款全新的《战神:诸神黄昏》联名特别版移动硬盘,适用于PlayStation5(PS5)和PlayStation4(PS4)游戏机。

2022-11-10 -

iPhone12和iPhone12Pro区别_iPhone12和iPhone12Prod对比

iPhone12和iPhone12Pro区别:iPhone12系列作为苹果首个5G系列自然是果粉们最为期待的,毕竟这对果粉们来...

2022-11-10

营业执照公示信息

营业执照公示信息