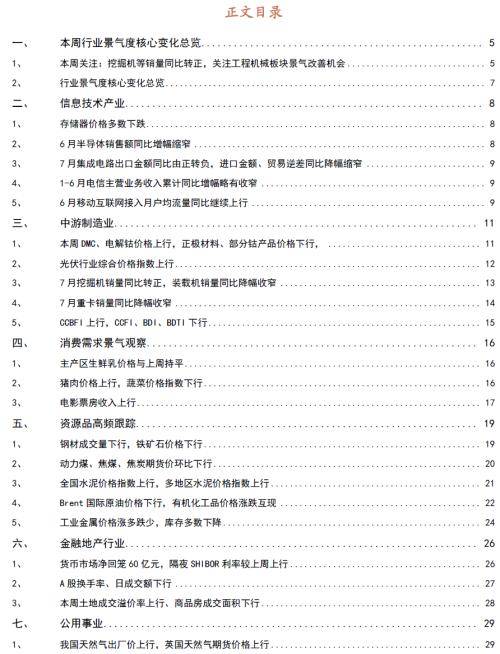

普碳钢减产预期强烈 水泥价格指数跌至2018年同期水平

流动性:M1、M2增速差创近一年新低

(1)BCI融资环境指数6月小幅回升1.02%至48.50,但阶段性高点大概率已经在2020年9月底出现(54.02),按照历史经验,这对创业板指数的中长期并不利好;(2)M1和M2增速差与上证指数存在较强的正向相关性:M1和M2增速差在2021年6月为-3.1个百分点,环比-0.9个百分点。

基建和地产新开工链条:水泥价格指数跌至2018年同期水平,开工率回升明显

(1)1-6月,房屋新开工面积累计同比+3.80%,增速环比-3.1个百分点;基建投资(不含电力)累计同比+7.8%,增速环比-4个百分点;(2)本周价格变动:螺纹+1.33%、水泥-0.24%、橡胶-2.30%、焦炭+0.00%、焦煤+0.00%、铁矿-5.28%,其中水泥价格指数跌至2018年同期水平;(3)本周全国高炉产能利用率、水泥、石油沥青、全钢胎开工率环比分别-0.51、+0.9、+2.3、+3.80个百分点,其中水泥开工率回升至去年同期水平,全钢胎开工率回升至同期正常水平;(4)6月小松挖机小时利用数为109.8小时,环比-12.51%,降幅明显,处于同期最低水平。

地产竣工链条:玻璃价格续创8年新高,钛白粉价格连续第2周回落

(1)1-6月,房屋竣工面积累计同比+25.70%,增速环比变动+9.3个百分点;(2)本周钛白粉、玻璃的价格环比分别-0.5%、+0.76%,目前玻璃价格续创2012年以来的新高,钛白粉价格环比连续第2周回落,钛白粉利润连续9周回落。

工业品链条:半钢胎开工率继续上升,冷轧利润延续回升

(1)主要大宗商品价格表现:冷轧、铜、铝价格环比变化-0.16%、+0.73%、-0.52%,对应毛利变化+13.56%、+0.13%、-2.36%;(2)其它品种价格表现:钼精矿、钨精矿、焦煤价格分别环比+0.00%、+0.00%、+0.00%至2305、102000、1730元/吨;(3)半钢胎开工率为58.65%,较上周继续上升,仍处于同期偏低水平。

出口链条:美国粗钢产能利用率维持5年内同期最高水平

(1)中国进出口集装箱运价指数CCFI综合指数本周为2854.02点,创历史新高,环比+2.98%;(2)美国粗钢产能利用率本周为84.10%,环比+0.50个百分点,居5年内同期最高水平。

细分品种:不锈钢价格延续上涨,创2015年以来新高水平

(1)石墨电极:超高功率为23000元/吨,与上周持平。(2)镍:本周价格为143850元/吨,环比+0.00%,位于历史中位。(3)不锈钢:本周价格为19600元/吨,环比+4.26%,位于历史中位。(4)预焙阳极:本周价格为4700元/吨,环比+0.00%,位于历史高位,毛利润为137元/吨,环比-44.53%,位于历史低位。

比价关系:螺矿比低位持续回升,中厚板与螺纹价差持续回落

(1)螺纹和铁矿的价格比值本周为3.81,仍处于历史低位水平。(2)中厚板和螺纹钢的价差为300元/吨,环比-16.67%,高位回落;(3)不锈钢热轧电解镍的价格比值为0.13,处于10年低位。(4)盘螺(主要用在地产)和螺纹钢(主要用在基建)的价差本周五达350元/吨。

估值分位:本周沪深300指数-0.11%,周期板块涨幅第一名是工业金属(+7.86%)。钢铁、工业金属的PB相对于沪深两市PB的比值分位(2015年以来)分别是40.77%、57.98%;钢铁板块PB相对于沪深两市PB的比值目前为0.66,2012年以来的最高值为0.9(2017年8月达到),若要达到2017年的最高值,差值还有35.95%空间。

相关阅读

-

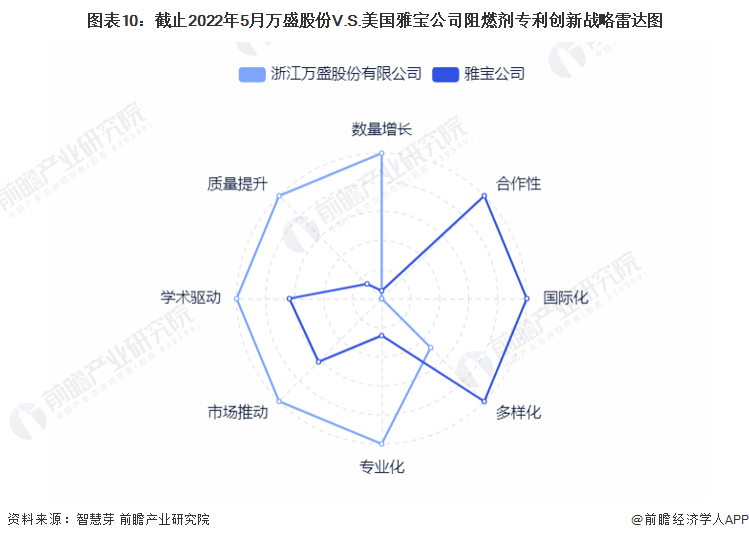

万盛股份VS美国雅宝-阻燃剂专利市场价值对比:美国雅宝公司专利市场价值更高

1、全球阻燃剂市场竞争情况:万盛股份和美国雅宝公司分别为国内外阻燃剂行业龙头全球阻燃剂主要供应商分...

2022-10-17 -

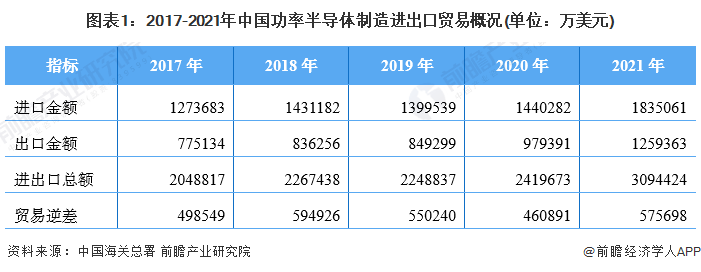

中国功率半导体产品进出口结构相似:“耗散功率≥1瓦的晶体管”进出口份额均接近50%

1、中国功率半导体产业进出口总额持续增长,贸易逆差波动变化近年来,我国功率半导体制造进出口贸易情况...

2022-10-17 -

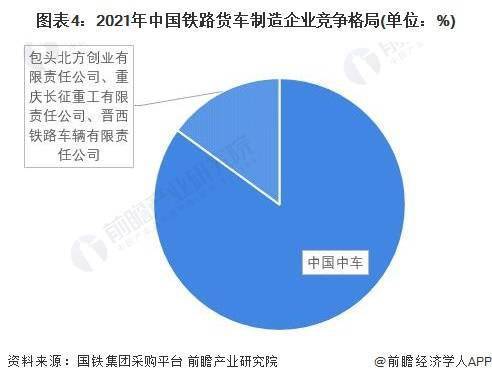

中国铁路机车车辆及动车组制造行业市场份额分析:中国中车占据行业绝对领先地位

1、中国铁路机车车辆及动车组制造行业区域竞争:辽宁省铁路机车产量位居全国榜首2021年1-12月全国前七省...

2022-10-17 -

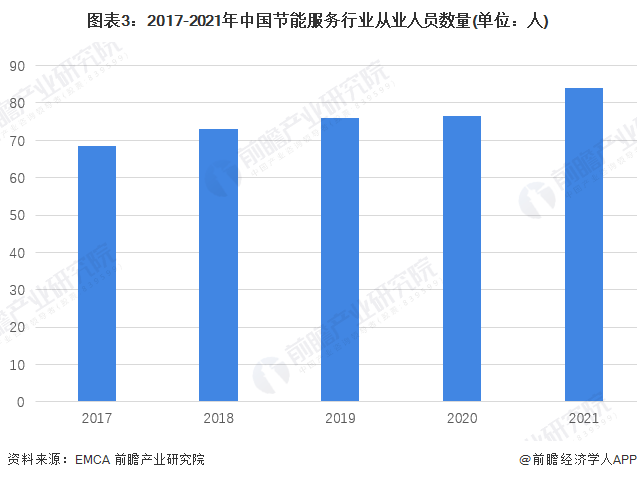

中国节能服务企业数量持续增长 2021年中国节能服务总产值超6000亿元

1、2021年中国节能服务总产值超6000亿元2017-2021年中国节能服务行业总产值持续上升,2021年超过6000亿...

2022-10-17 -

新动态:农发行郁南县支行 成功投放1500万元农发基础设施基金助力水利建设

农村金融时报-广东讯(通讯员钟睿烨,陈德钦)近日,农发行广东省郁南县支行投放农发基础设施基金1500万...

2022-11-10 -

信用卡停息挂账产生的手续费多不多?银行的停息挂账个性化分期方针是怎样的?

信用卡停息挂账产生的手续费信用卡办理停息挂账的手续费会根据银行不同的规定而有所不同,但大部分银行手...

2022-11-10 -

-

苹果怎么没有iphone9 苹果没有iphone9原因

苹果为什么没有iphone9?相信小伙伴们一定很好奇,苹果新品发布会上iPhonex也就是iPhone10,下面小编为大...

2022-11-10 -

收盘:创业板指跌1.76% Web3.0概念火热3热点聚焦

11月10日讯,截至收盘,沪指跌0 39%,报收3036 13点;深成指跌1 33%,报收10908 55点;创业板指跌1...

2022-11-10 -

SCSI是什么意思 SCSI的解释2环球今日讯

小型计算机系统接口(英语:SmallComputerSystemInterface;简写:SCSI),一种用于计算机和智能设备之间(...

2022-11-10 -

全球热头条丨2021年1月青岛无锡济南东莞资金总量情况,其中济南排第一

2021年1月青岛无锡济南东莞资金总量(金融存款)情况2020年1月,济南资金总量(金融存款)为21491亿元,...

2022-11-10 -

2021年1月18城资金总量情况,其中宁波增长排第三1观热点

2021年1月18城资金总量(金融存款)情况2021年1月,收集18城资金总量收入情况,分享给大家。上海、深圳...

2022-11-10 -

全球热讯:荣耀Magic Vs官宣23日发布 更大更轻续航更长

荣耀官方宣布将于23日发布折叠屏新机荣耀MagicVs,新机主打轻薄和长续航,处理器为新一代骁龙8+,这款机...

2022-11-10 -

iPhone6 Plus什么配置参数?iPhone6 Plus标配有什么?

iPhone6Plus什么配置参数?iPhone6Plus采用5 5英寸LCD屏幕,内置了1920×1080的分辨率,采用了一颗800...

2022-11-10 -

世界互联网大会蓝皮书:2021年中国数字经济规模达45.5万亿元0全球速看

本文转自【新华社】;《世界互联网发展报告2022》和《中国互联网发展报告2022》蓝皮书11月9日在2022年世...

2022-11-10 -

三星 Galaxy A54 5G 国行通过 3C 认证:支持 25W 快充

三星即将推出的GalaxyA545G国行版刚刚获得3C认证,可能会在2023年1月正式发布,比前代机型早两个月。A54...

2022-11-10 -

excel合并单元格快捷键是什么 excel合并单元格快捷键需要用哪些方法设置2当前消息

快捷键的熟练使用可以帮助我们在工作中提高效率,那么excel合并单元格快捷键是什么呢?合并单元格在excel...

2022-11-10

营业执照公示信息

营业执照公示信息