上市对赌营收增缓!隆扬电子(昆山)股份有限公司将首发上会

隆扬电子(昆山)股份有限公司(以下简称“隆扬电子”)将首发上会,保荐机构为东吴证券股份有限公司,保荐代表人为葛明象、徐振宇。隆扬电子拟于深交所创业板上市,计划公开发行股份不超过7,087.50万股。公司拟募集资金3.72亿元,分别用于富扬电子电磁屏蔽及其他相关材料生产项目、电磁屏蔽及相关材料扩产项目、研发中心项目。

公司的实际控制人为傅青炫、张东琴夫妇,傅青炫、张东琴夫妇通过控制鼎炫控股、隆扬国际间接控制公司92.05%的股份。

2020年9月,经公司股东决定对截止2019年12月31日实现的可供分配的净利润进行分配,利润分配金额为人民币22,000万元。

2018年至2021年,隆扬电子实现营业收入分别为21,408.99万元、26,845.96万元、42,533.98万元、42,833.93万元,其中,主营业务收入分别为21,399.93万元、26,759.86万元、42,524.05万元、42,825.30万元。2020年、2021年,隆扬电子营业收入几乎“原地踏步”。

报告期内,公司实现归属于母公司股东的净利润分别为8,334.57万元、10,583.87万元、16,663.19万元、19,767.71万元,扣除非经常性损益后归属于母公司所有者的净利润分别为6,599.00万元、8,365.17万元、16,842.02万元、18,968.63万元。

报告期内,公司经营活动产生的现金流量净额分别为4,878.83万元、10,089.76万元、14,953.49万元、20,600.17万元,销售商品、提供劳务收到的现金分别为19,159.96万元、30,051.11万元、38,857.16万元、47,380.07万元。

经计算,公司主营业务收现比分别为0.90、1.12、0.91、1.11,净现比分别为0.59、0.95、0.90、1.04。

2018年至2021年,隆扬电子最终应用于苹果公司的产品和服务收入占主营业务收入的比例分别为67.02%、66.37%、72.53%及70.32%,占比较高,公司产品收入对苹果公司存在重大依赖。

2018年至2021年,隆扬电子研发费用分别为1,090.60万元、1,508.80万元、1,789.79万元及2,139.33万元,占营业收入比例分别为5.09%、5.62%、4.21%、4.99%。

2018年至2021年,隆扬电子管理费用分别为589.19万元、757.82万元、3,914.75万元及1,676.08万元,占营业收入比例分别为2.75%、2.82%、9.20%及3.91%。其中,职工薪酬分别为340.04万元、403.74万元、437.03万元、716.95万元。报告期内,同行业可比公司管理费用率分别为7.33%、6.86%、6.84%、5.20%。2019年度及2020年度,与同行业可比公司相比,公司管理费用占营业收入的比例相对较低。

对此,公司称,管理费用主要由职工薪酬等固定成本构成,公司人员精简高效,与上市公司相比,人力成本相对不高;公司员工薪酬较同行业相对较低,为稳定和激励核心员工,公司已授予员工股权,使员工预期可以在公司上市后获得股票增值带来的实际利益。

隆扬电子带着对赌协议冲击IPO。招股书显示,2020年12月/2021年4月,隆扬电子引入的外部投资者君尚合钰、上虞汇聪、双禺零捌、双禺投资、贝澜晟德、和基投资、聚厚管理、盛邦信息与隆扬电子实际控制人傅青炫、张东琴签署了相关补充协议,对隆扬电子上市时间、公司治理等触发条件、优先购买权、优先出售权、反稀释等特殊权利进行了约定。

电磁屏蔽材料制造商拟创业板上市 IPO拟募资3.72亿元

隆扬电子是一家电磁屏蔽材料专业制造商,主要从事电磁屏蔽材料的研发、生产和销售,致力于为客户提供高质量的电磁屏蔽材料及完善的电磁干扰解决方案。

公司电磁屏蔽类产品主要包括导电布、导电布胶带、屏蔽绝缘复合胶带、吸波材料、导电布泡棉、全方位导电海绵、SMT导电泡棉等,聚焦于消费电子领域,在笔记本电脑、平板电脑、智能手机、智能可穿戴设备等电子产品上起到电磁屏蔽功能,实现电磁兼容的效果。

同时,公司也从事部分绝缘材料的研发、生产和销售,产品包括陶瓷片、缓冲发泡体、双面胶、保护膜、散热矽胶片等,应用于上述消费电子产品中,起到绝缘、缓冲保护、吸音减震、散热等效能。

隆扬国际直接持有公司92.05%的股份,为公司的直接控股股东。鼎炫控股直接持有隆扬国际100%的股份,通过隆扬国际间接持有公司92.05%的股份,为公司的间接控股股东。

截至招股说明书签署日,隆扬国际直接持有公司92.05%的股份,鼎炫控股直接持有隆扬国际100%的股份。

傅青炫直接持有鼎炫控股4.34%的股份,Trillions Sheen为傅青炫直接持股100%的公司,Trillions Sheen直接持有鼎炫控股28.98%的股份,Trillions Sheen通过LinkPlus(Trillions Sheen持有其100%股份)间接持有鼎炫控股7.81%的股份,傅青炫通过直接、间接的方式合计持有鼎炫控股41.13%的股份。

张东琴直接持有鼎炫控股1.93%的股份,Rising Luck为张东琴直接持股100%的公司,Rising Luck直接持有鼎炫控股15.76%的股份,Rising Luck通过Lucky Noble、Glory Sharp、B&S(均为Rising Luck持股100%的公司)分别间接持有鼎炫控股7.81%、1.27%、3.65%的股份,张东琴通过直接、间接的方式合计持有鼎炫控股30.41%的股份。

傅青炫与张东琴系夫妻关系,二人通过直接、间接的方式合计持有鼎炫控股71.55%的股份,且傅青炫担任鼎炫控股的董事长兼总经理,张东琴担任鼎炫控股的董事,傅青炫、张东琴夫妻二人为鼎炫控股的实际控制人。傅青炫、张东琴夫妇通过控制鼎炫控股、隆扬国际间接控制公司92.05%的股份,控制的股份所享有的表决权足以对公司股东大会的决议产生重大影响。因此,公司的实际控制人为傅青炫、张东琴夫妇。

傅青炫现任公司董事长,1962年3月出生,中国台湾籍,硕士学历。张东琴现任公司董事、总经理,1963年10月出生,中国台湾籍,本科学历。

隆扬电子拟于深交所创业板上市,计划公开发行股份不超过7,087.50万股。本次发行的保荐机构为东吴证券股份有限公司,保荐代表人为葛明象、徐振宇。

公司拟募集资金37,231.86万元,其中23,019.15万元用于富扬电子电磁屏蔽及其他相关材料生产项目、8,078.94万元用于电磁屏蔽及相关材料扩产项目、6,133.77万元用于研发中心项目。

业绩连续增长

2018年至2021年,隆扬电子实现营业收入分别为21,408.99万元、26,845.96万元、42,533.98万元、42,833.93万元,其中,主营业务收入分别为21,399.93万元、26,759.86万元、42,524.05万元、42,825.30万元。

报告期内,公司实现归属于母公司股东的净利润分别为8,334.57万元、10,583.87万元、16,663.19万元、19,767.71万元,扣除非经常性损益后归属于母公司所有者的净利润分别为6,599.00万元、8,365.17万元、16,842.02万元、18,968.63万元。

报告期内,公司经营活动产生的现金流量净额分别为4,878.83万元、10,089.76万元、14,953.49万元、20,600.17万元,销售商品、提供劳务收到的现金分别为19,159.96万元、30,051.11万元、38,857.16万元、47,380.07万元。

经计算,公司主营业务收现比分别为0.90、1.12、0.91、1.11,净现比分别为0.59、0.95、0.90、1.04。

公司预计2022年1-3月可实现的营业收入区间为9,500.00万元至11,000.00万元,与上年同期相比变动幅度为-2.76%至12.59%;预计2022年1-3月可实现净利润为4,050.00万元至5,050.00万元,较上年同期相比变动幅度为-14.05%至7.17%;扣除非经常性损益后的净利润区间为4,050.00万元至5,050.00万元,与上年同期相比变动幅度为-14.03%至7.19%。上述2022年1-3月业绩情况系公司财务部门初步预计数据,不构成公司的盈利预测或业绩承诺。

2020年一次性分红2.2亿元

2020年9月,经公司股东决定对截止2019年12月31日实现的可供分配的净利润进行分配,利润分配金额为人民币22,000万元。

截至招股说明书签署日,上述利润分配已实施完毕。

七成营收依赖苹果公司

2018年至2021年,隆扬电子最终应用于苹果公司的产品和服务收入占主营业务收入的比例分别为67.02%、66.37%、72.53%及70.32%,占比较高,公司产品收入对苹果公司存在重大依赖。

此外,公司用于终端品牌商华硕、惠普、戴尔的合计产品收入占主营业务收入的比例为31.00%、32.45%、24.99%及24.69%。

招股书提醒,公司自2010年以来获得终端品牌苹果公司的供应商资格认证,苹果公司及其电子制造服务商均有严格的供应商管理制度,若公司无法通过苹果公司及其电子制造服务商供应商资格复审,则无法向苹果公司及其电子制造服务商继续销售,将会对公司的经营情况造成不利影响。

若公司未能开发出满足苹果公司需求的产品,或者苹果公司开发了其他同类供应商而减少了对公司产品的采购量,公司的产品收入将出现下滑。此外,若苹果公司的产品销售或其经营状况发生重大不利变化,可能会导致公司的产品收入下降,从而对公司业绩造成不利影响。

但隆扬电子也表示,公司应用于苹果公司的产品销售占比较高,主要原因系苹果公司是消费电子领域全球市场的龙头企业,在公司下游行业具有较大的市场份额,与苹果公司的行业竞争地位相符,具有行业普遍性。受益于苹果公司供应链及苹果公司在消费电子行业的领先地位,公司主营业务的稳定性较高,市场空间较大,不存在重大不确定性风险。公司与终端品牌商苹果公司的合作关系稳定且具备可持续性。

2021年研发费用2139.33万元

2018年至2021年,隆扬电子研发费用分别为1,090.60万元、1,508.80万元、1,789.79万元及2,139.33万元,占营业收入比例分别为5.09%、5.62%、4.21%、4.99%。

2018年至2020年,同行业公司研发费用率平均值分别为5.17%、5.48%、6.14%,2018年和2020年,隆扬电子研发费用率低于同行业公司研发费用率平均值。

员工薪酬较同行业相对较低

2018年至2021年,隆扬电子管理费用分别为589.19万元、757.82万元、3,914.75万元及1,676.08万元,占营业收入比例分别为2.75%、2.82%、9.20%及3.91%。

其中,职工薪酬分别为340.04万元、403.74万元、437.03万元、716.95万元。

报告期内,同行业可比公司管理费用率分别为7.33%、6.86%、6.84%、5.20%。2019年度及2020年度,与同行业可比公司相比,公司管理费用占营业收入的比例相对较低。

公司称,管理费用主要由职工薪酬等固定成本构成,公司人员精简高效,与上市公司相比,人力成本相对不高;公司员工薪酬较同行业相对较低,为稳定和激励核心员工,公司已授予员工股权,使员工预期可以在公司上市后获得股票增值带来的实际利益;公司办公场所较为集中,人员和办公设施较为精简;公司长期注重成本管控,逐渐建立起精简高效的企业文化。

带着对赌协议冲击IPO

2020年12月23日,隆扬电子召开2020年第三次临时股东大会,同意公司将股本由201,422,953元增加至212,625,000元,增加的11,202,047元股本由上虞汇聪等13名投资者认购;认购总价款为128,823,540.50元,每股价格为11.5元;其中11,202,047元作为新增股本计入公司股本总额,其余计入公司资本公积。

2021年4月2日,稳健咨询与君尚合钰签署《股份转让协议》,约定将其持有的隆扬电子822,047股股份以每股11.5元的价格转让给君尚合钰,转让总价款为9,453,540.50元。2021年4月6日,君尚合钰向稳健咨询支付了前述股份转让款。

2020年12月,隆扬电子股份公司阶段第二次增加股本时,部分认购该次发行新股的投资机构签署了《增资补充协议》。2021年4月,君尚合钰受让稳健咨询持有的隆扬电子股份时亦签署了《股份转让协议之补充协议》。

招股书显示,2020年12月/2021年4月,隆扬电子引入的外部投资者君尚合钰、上虞汇聪、双禺零捌、双禺投资、贝澜晟德、和基投资、聚厚管理、盛邦信息与隆扬电子实际控制人傅青炫、张东琴签署了相关补充协议,对隆扬电子上市时间、公司治理等触发条件、优先购买权、优先出售权、反稀释等特殊权利进行了约定。

2021年8月,隆扬电子及其实际控制人傅青炫、张东琴与前述股东签署了补充协议(二),除保留公司未能在2024年1月1日之前在中国境内完成上市,对赌协议中关于上市时间的对赌条款自动触发以外,其他所有对赌条款及特殊权利条款均已自本次发行上市申请受理之日(2021年6月30日)终止。上述上市时间对赌条款系投资人与回购义务人根据其意思表示经协商一致后约定,且满足:(一)隆扬电子不作为对赌协议当事人;(二)对赌协议不存在可能导致公司控制权变化的约定;(三)对赌协议不与市值挂钩;(四)对赌协议不存在严重影响隆扬电子持续经营能力或者其他严重影响投资者权益的情形。但隆扬电子若未能在2024年1月1日之前成功上市,届时投资者有权要求回购义务人回购其持有的隆扬电子股份,将导致隆扬电子股权结构发生一定变化。

招股书称,上述《补充协议》涉及的股份数为10,222,047股,占公司股本的4.81%,占比较低,上述条款不会对公司的控制权稳定产生不利影响;公司并非回购义务人,亦不会对公司的生产经营产生不利影响。

相关阅读

-

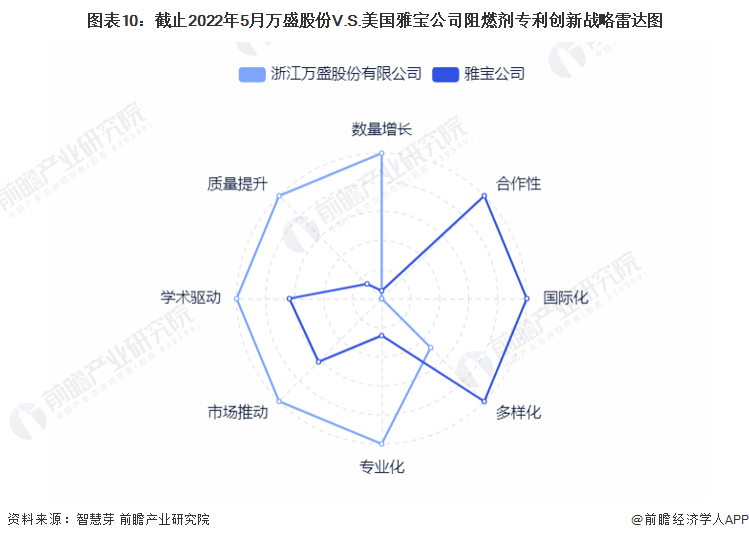

万盛股份VS美国雅宝-阻燃剂专利市场价值对比:美国雅宝公司专利市场价值更高

1、全球阻燃剂市场竞争情况:万盛股份和美国雅宝公司分别为国内外阻燃剂行业龙头全球阻燃剂主要供应商分...

2022-10-17 -

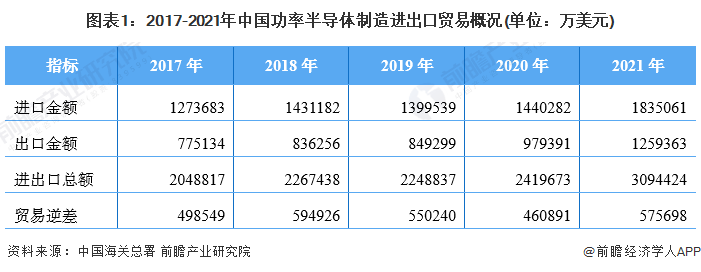

中国功率半导体产品进出口结构相似:“耗散功率≥1瓦的晶体管”进出口份额均接近50%

1、中国功率半导体产业进出口总额持续增长,贸易逆差波动变化近年来,我国功率半导体制造进出口贸易情况...

2022-10-17 -

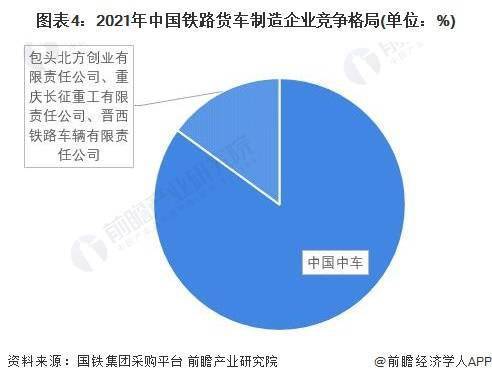

中国铁路机车车辆及动车组制造行业市场份额分析:中国中车占据行业绝对领先地位

1、中国铁路机车车辆及动车组制造行业区域竞争:辽宁省铁路机车产量位居全国榜首2021年1-12月全国前七省...

2022-10-17 -

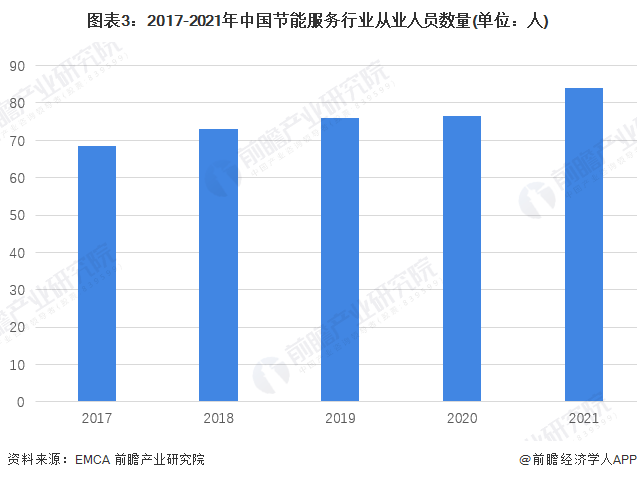

中国节能服务企业数量持续增长 2021年中国节能服务总产值超6000亿元

1、2021年中国节能服务总产值超6000亿元2017-2021年中国节能服务行业总产值持续上升,2021年超过6000亿...

2022-10-17 -

新动态:农发行郁南县支行 成功投放1500万元农发基础设施基金助力水利建设

农村金融时报-广东讯(通讯员钟睿烨,陈德钦)近日,农发行广东省郁南县支行投放农发基础设施基金1500万...

2022-11-10 -

信用卡停息挂账产生的手续费多不多?银行的停息挂账个性化分期方针是怎样的?

信用卡停息挂账产生的手续费信用卡办理停息挂账的手续费会根据银行不同的规定而有所不同,但大部分银行手...

2022-11-10 -

-

苹果怎么没有iphone9 苹果没有iphone9原因

苹果为什么没有iphone9?相信小伙伴们一定很好奇,苹果新品发布会上iPhonex也就是iPhone10,下面小编为大...

2022-11-10 -

收盘:创业板指跌1.76% Web3.0概念火热3热点聚焦

11月10日讯,截至收盘,沪指跌0 39%,报收3036 13点;深成指跌1 33%,报收10908 55点;创业板指跌1...

2022-11-10 -

SCSI是什么意思 SCSI的解释2环球今日讯

小型计算机系统接口(英语:SmallComputerSystemInterface;简写:SCSI),一种用于计算机和智能设备之间(...

2022-11-10 -

全球热头条丨2021年1月青岛无锡济南东莞资金总量情况,其中济南排第一

2021年1月青岛无锡济南东莞资金总量(金融存款)情况2020年1月,济南资金总量(金融存款)为21491亿元,...

2022-11-10 -

2021年1月18城资金总量情况,其中宁波增长排第三1观热点

2021年1月18城资金总量(金融存款)情况2021年1月,收集18城资金总量收入情况,分享给大家。上海、深圳...

2022-11-10 -

全球热讯:荣耀Magic Vs官宣23日发布 更大更轻续航更长

荣耀官方宣布将于23日发布折叠屏新机荣耀MagicVs,新机主打轻薄和长续航,处理器为新一代骁龙8+,这款机...

2022-11-10 -

iPhone6 Plus什么配置参数?iPhone6 Plus标配有什么?

iPhone6Plus什么配置参数?iPhone6Plus采用5 5英寸LCD屏幕,内置了1920×1080的分辨率,采用了一颗800...

2022-11-10 -

世界互联网大会蓝皮书:2021年中国数字经济规模达45.5万亿元0全球速看

本文转自【新华社】;《世界互联网发展报告2022》和《中国互联网发展报告2022》蓝皮书11月9日在2022年世...

2022-11-10

营业执照公示信息

营业执照公示信息