美东时间8月15日周一,截止2022年3月30日的第二季度的13F陆续出炉,作为由管理着至少1亿美元的股权资产机构向美国证券交易委员会SEC披露其机构持有的股权及资金去向的重要文件,投资者通常把13F作为自己的“投资风向标”。

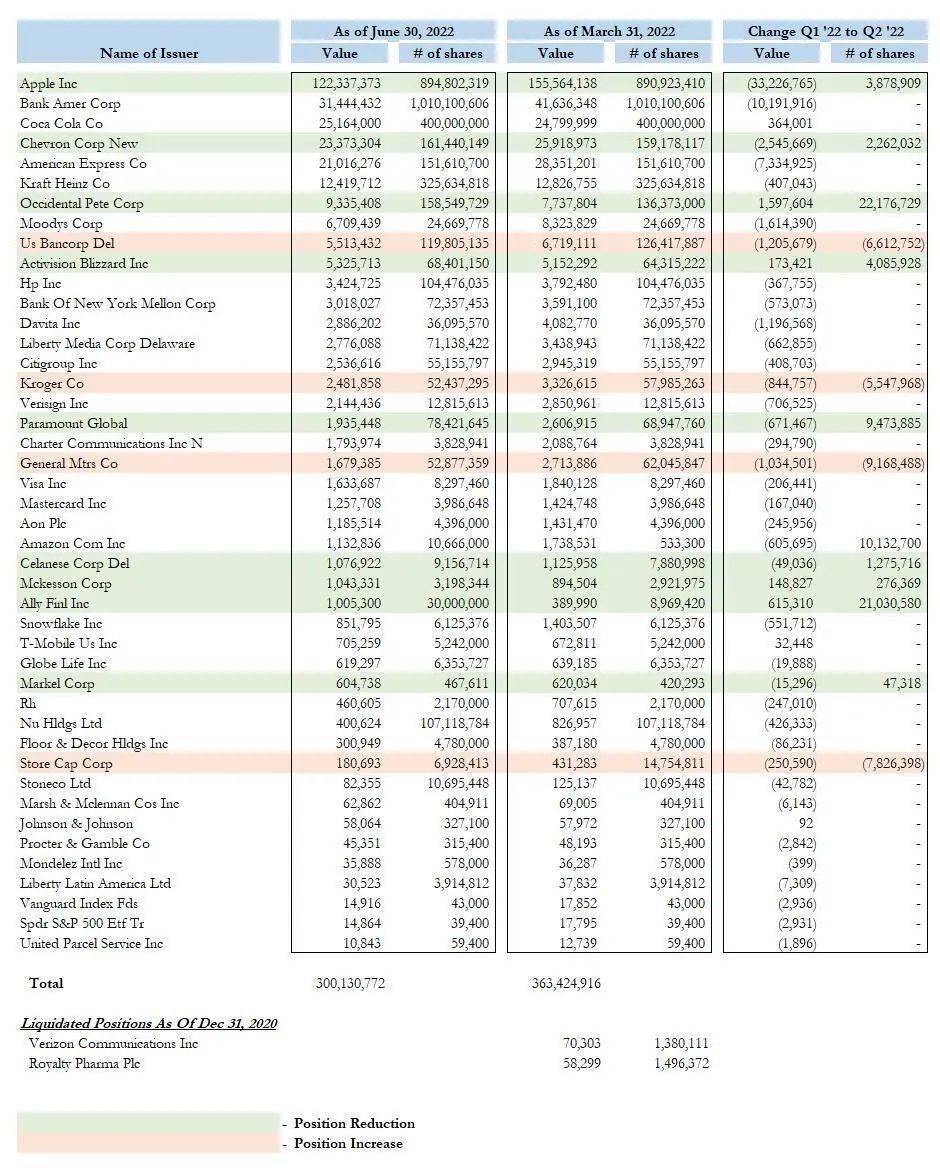

报告显示,巴菲特旗下伯克希尔哈撒韦二季度持仓规模达3000.13亿美元,较上季度3635.54亿美元的规模减少17.47%,十大重仓股集中度为87.51%。本季度总共增持9个标的、减持4个标的,清仓2个标的。

整体来看,在二季度股票市场动荡期间,伯克希尔的持仓变动相对缓和,二季度总共买入价值62亿美元的股票,并卖出23亿美元的股票,净买入仅38亿美元。相较上一季度,伯克希尔买入511亿美元股票,同时卖出97亿美元股票,净买入达410亿。

具体来看伯克希尔二季度增持情况,增持苹果、西方石油、动视暴雪、雪佛龙、Ally金融、派拉蒙环球-B、北美第一大药物批发商麦卡逊和化工巨头Celanese Corp和保险公司Markel共计9只股票。

其中值得注意的是,二季度伯克希尔大举买入390万股苹果股票,其持股价值为1250亿美元,约占伯克希尔股票投资组合的40%。

此外,二季度共计增持2200万股西方石油和230万股雪佛龙,凸显巴菲特对能源领域的押注和其对能源价格将在一段时间内保持高位的观点。

今年以来,能源股一直是市场上表现最好的股票。西方石油公司今年的涨幅超过110%,而标准普尔500指数下跌9.8%。截至上周五,美国原油今年上涨了19%,但比3月份的高点下降了28%。

再来看减持方面,二季度减持了包括通用汽车、世界第三大零售商克罗格、美国银行和房地产投资信托STOR共计4只股票。此外通讯运营商Verizon和药品特许投资商Royalty Pharma遭清仓。上个季度,伯克希尔持股Verizon138万股。

再来看重仓股方面,二季度重仓股并未出现巨大变动,在本季度增持390万股之后苹果仍然是伯克希尔的最大持股公司;此外,美国银行、可口可乐、雪佛龙、美国运通等依旧在榜单上面。

华尔街见闻稍早前文章提及,巴菲特近来一直在狂买西方石油,伯克希尔上周报告称,其在这家能源公司的股份已攀升至1.88亿股,超过了流通股的20%。而20%的持股份额可以使伯克希尔通过所谓的权益会计法,将其在西方石油公司的收益与经营业绩按比例进行报告,可能为伯克希尔带来数十亿美元的利润。

事实证明,西方石油对巴菲特来说具有相当大的价值。8月,西方石油公布了第二季度业绩报告,公司季度净利润达到37.55亿美元,同比狂飙36倍,比分析师预期高出16%。二季度末,西方石油经营活动产生的现金流为53.29亿美元,创下季度新高。

本月初伯克希尔公布的2022年第二季度财报显示,伯克希尔的投资组合在二季度美股暴跌中账面损失高达约530亿美元,导致其该季度归属于股东的净利润为-437.55亿美元。而去年同期这一数据为280.94亿美元。

关键词: 伯克希尔二季度加仓苹果 伯克希尔二季度 西方石油 重仓股集中度

首页

首页

营业执照公示信息

营业执照公示信息