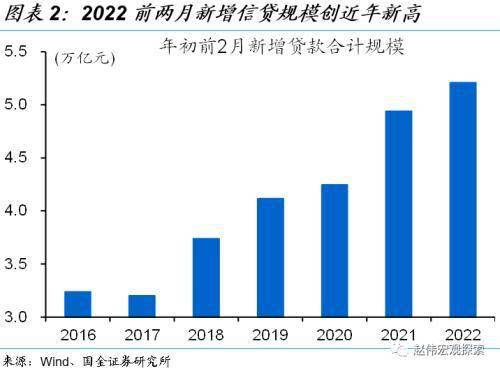

1、2月金融数据主要特点:社融M2回落

2月存量社融、M2增速分别较上月回落0.3、0.6个百分点,主因是企业中长期贷款明显少增和居民中长期贷款首现负增长,前者反映了实体经济融资需求尚待恢复,后者反映了房地产市场依旧低迷。2月企业中长期贷款同比少增5948亿元;居民中长期贷款净融资额减少459亿元,是有统计以来首次负增长,同比多减4572亿元。政府债券和企业债券为主要支撑,表明基建开始发力。

2月30大中城市商品房成交套数同比-28.36%、成交面积同比-27.30%,各地虽陆续出台房地产宽松政策,但效果暂未显现、力度仍待加强。

房地产是周期之母,房地产稳则经济稳。

在当前经济社会发展阶段,对房地产要全面客观看待,我国仍处于快速城镇化,房地产仍是国民经济第一大支柱行业,商品房是居民最主要的资产、具有很大财富效应,房地产对投资和消费的影响较大,而且上下游产业链较长。因此,推动高质量发展,坚持“房住不炒”,促进房地产软着陆,实现长期平稳健康发展,有助于营造良好环境。

按照《政府工作报告》的要求,未来各城市将“因城施策”松绑房地产调控以开展自救,从目前房地产市场表现看,后续力度有待加强,重点观察商品房销售。

房地产金融政策正在逐步调整,未来房地产销售何时回暖?

这是影响今年稳增长的一个至关重要变量。“房地产长期看人口、中期看土地、短期看金融”。

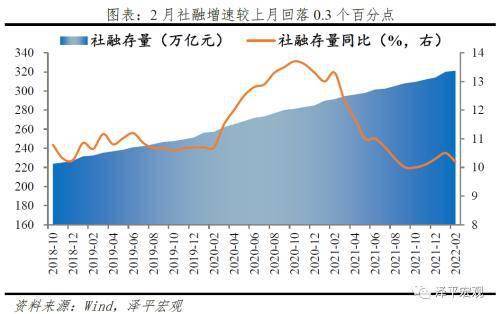

1)2月存量社融增速10.2%,较上月回落0.3个百分点,新增社融不及预期。政府债券和企业债券为主要支撑,表明基建开始发力;信贷乏力,表外融资重回压降态势。

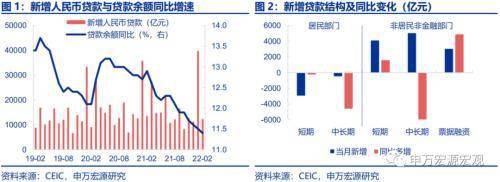

2)金融机构口径信贷增速11.4%,较上月下降0.1个百分点,持续走弱。居民中长贷自有统计以来首次负增长,企业中长贷表现不佳,票据延续冲量。

3)M2同比增速9.2%,较上月回落0.6个百分点,M1同比增速4.7%,较上月大幅回升6.6个百分点,M2与M1剪刀差收窄。

4)2022年宏观经济关键词:双周期、稳增长、宽货币、新基建、软着陆、提估值。

经济周期从衰退走向复苏,政策环境对经济和市场转向友好,即使面临输入性通胀压力,今年宏观政策的基本取向是稳增长。

5)在“稳增长”总基调下,按照《政府工作报告》部署,“加大稳健的货币政策实施力度,发挥货币政策工具的总量和结构双重功能”“扩大新增贷款规模”“推动金融机构降低实际贷款利率”。

3月8日央行公告上缴结存利润超1万亿元,支持中小企业和地方财政。

3月15日1000亿MLF到期,有望成为政策操作窗口。

2、2月存量社融增速较上月回落0.3个百分点,新增社融不及预期

2月存量社融规模321.12万亿元,同比增长10.2%,较上月回落0.3个百分点。新增社会融资规模1.19万亿元,较上年同期少增5315亿元。

新增社融总量不及预期:

一是受春节假期、疫情多地散发、去年高基数等季节性因素影响;

二是企业端,输入性通胀加剧,中下游企业利润承压,企业融资需求不足;

三是居民端,虽然多地释放房地产松绑信号,但反映到市场上仍需时间,投资者观望情绪浓厚。

从社融结构来看,政府债券和企业债券为主要支撑项,信贷乏力、表外融资重回压降态势。

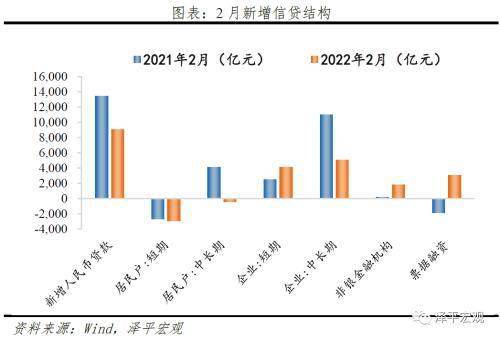

1)表内信贷大幅少增,总量、结构表现均不佳。2月社融口径新增人民币贷款9084亿元,同比少增4329亿元,票据融资放量支撑,信贷结构不佳,信贷增长可持续性不足。

2)表外融资再回压降态势。2月表外融资减少5053亿元,同比多减4656亿元。其中,新增未贴现票据减少4228亿元,同比多减4867亿元,实体企业融资需求不足,银行以票冲贷需求激增,票据转贴现利率月底持续走低。新增信托贷款减少751亿元,同比少减185亿元,资管新规到期后信托整改压力减轻。委托贷款减少74亿元,同比少减26亿元。

3)财政持续发力,政府债券融资延续五个月大幅多增。2月政府债券净融资2722亿元,同比多增1705亿元。2022年《政府工作报告》设定赤字率2.8%,地方专项债3.65万亿,虽然赤字率较上年下调0.4个百分点,但去年结转财政资金较多,叠加特定国有金融机构和专营机构上缴结存利润,实际财政力度并不弱。财政前置发力有望拉动基建尤其新基建投资回升,对社融起到支撑作用。

4)直接融资方面,企业债券同比多增,股票融资同比少增。2月企业债券净融资3377亿元,同比多增2021亿元。在前期降准降息作用下,市场流动性较为宽松,财政发力拉动基建投资和城投债,绿色债券发行强势,带动企业债融资回升。2月新增股票融资585亿元,同比少增108亿元,环比减少854亿元,2月股市整体维持震荡。

3、信贷增速走弱,宽信用仍待发力

总量上,2月金融机构口径信贷余额同比增速为11.4%,较上月延续回落0.1个百分点。2月金融机构口径新增人民币贷款12300亿元,同比少增1258亿元。信贷余额增速自2021年2季度起持续走弱,宽信用仍待发力。

企业贷款方面,短贷、票据多增、中长期贷款明显少增。2月新增企业贷款12400亿元,同比多增400亿元。短期贷款、中长期贷款、票据融资同比分别多增1614亿元、少增5948亿元、多增4907亿元。企业中长期贷款同比大幅少增,一方面受春节错位、同期高基数等短期因素影响,另一方面反映实体经济融资需求尚未恢复,前期降准降息尚未带来企业中长期贷款疲弱态势的反转。此外,1月政策表内票据融资大幅增加,冲量逻辑仍在延续,佐证实体融资需求不足。

居民贷款方面,短期贷款多减,中长期贷款首现负增长。2月新增居民贷款-3369亿元,同比多减4790亿元。其中,短期贷款新增-2911亿元,同比多减220亿元,主因春节影响、疫情反复、中小企业恢复不及预期等对居民消费形成冲击。2月居民中长期贷款净融资额减少459亿元,是有统计以来首次负增长,同比多减4572亿元,反映房地产销售仍未回暖。2月30大中城市商品房成交套数同比-28.36%、成交面积同比-27.30%,各地虽陆续出台房地产宽松政策,但效果暂未显现,后续仍待发力。

4、M2增速较上月回落0.6个百分点

2月M2同比增速9.2%,较上月回落0.6个百分点。从结构来看,1)企业存款增加1389亿元,同比大幅多增2.56万亿元。居民存款减少2923亿元,同比大幅多减3.55万亿元,主要由于春节错位影响。2)财政存款增加6002亿元,同比大幅多增1.45万亿元。受提前批专项债超前下达影响,新增财政存款同比多增,2月财政存款增加,拖累M2增速。3)非银金融机构存款增加1.39万亿元,同比少增2200亿元。节后资金重回股市,但因震荡行情影响,投资者入市活跃度不及去年同期。

M1同比增速4.7%,较上月大幅回升6.6个百分点。节后企业复工复产,资金周转需求大,春节错配效应淡化,M1同比增速较上月大幅上升。M2与M1剪刀差收窄。

5、展望未来,继续“稳增长”、“宽信用”

2022年经济周期从衰退走向复苏,政策环境对经济和市场转向友好,即使面临输入性通胀压力,今年宏观政策的基本取向是稳增长,当前仍是货币政策宽松窗口期。

作为经济的先行指标,本月金融数据未能延续恢复态势,尤其是居民、企业中长贷表现均不及预期,主要由于房地产产业链尚未恢复、中小微企业经营困难,实体经济融资需求恢复基础不牢固。在“稳增长”总基调下,货币政策发挥总量和结构双重作用、盘活存量资金。

总量上看,当前仍是货币政策总量宽松的时间窗口。相较于海外国家量化宽松带来的物价上涨,我国通胀水平整体可控,考虑到当下三重压力仍在,降息降准仍然可期。《政府工作报告》强调“加大稳健的货币政策实施力度”“扩大新增贷款规模”“推动金融机构降低实际贷款利率”。3月15日1000亿MLF到期,有望成为政策操作窗口。

结构性货币政策发力空间较大。《政府工作报告》提出“引导资金更多流向重点领域和薄弱环节,扩大普惠金融覆盖面”,“疏通货币政策传导机制”,将成为政策主要抓手,引导资金流向小微企业、科技创新、绿色发展将更加有效。

央行上缴结存利润,助力财政支出。2022年3月8日,央行向中央财政上缴结存利润,总额超1万亿元,支持中小企业和地方财政。对经济基本面而言,这一操作将增加财力,助力“六稳六保”有效实施,提振稳增长信心。对实体经济而言,既不会增加企业、居民和财政负担,又定向支持中小企业、财政薄弱地区的恢复发展。对于金融市场而言,将增加流动性的供给,但将按月均衡上缴,平均下来每个月一千亿左右,对流动性冲击不大。

关键词: 金融机构口径信贷增速 金融机构 口径信贷增速 信贷增速

首页

首页

营业执照公示信息

营业执照公示信息