开盘再遭暴击,中概互联又双叒叕创新低了!

今日,阿里巴巴股价跌破100港元,盘中创历史新低,收盘跌5.17%;腾讯差点跌破400港元,收跌3.72%,续创年内新低;B站尾盘也是大幅跳水,股价直逼200港币关口;就连前几日财报表现不错的百度,也大跌了6.29%。

在中概持续走熊的拖累下,中概互联ETF也再创近三年新低,再度沦为“中丐互怜”,最低跌至1.105。如此表现,也引得春节后大批申购的小伙伴们高呼“救救我”。

那么,中概互联快见底了吗?估值面、政策面、海外面、市场情绪面等负面因子还有少未被消化?何时趋势反转?

1、财报发布后,港股股价纷纷跳水

(1)B站发布财报,股价跳水

3月3日美股盘前,哔哩哔哩(B站)公布2021年第四季度财报。

财报数据显示,哔哩哔哩第四季度营收57.8亿元,同比增长50.5%,超市场预期的57.4亿元;第四季度净亏损20.88亿元,不及市场预期的亏损17.32亿元,去年同期亏损8.28亿元,净亏损幅度继续放大。详细财报解读见:《B站盘前大涨近10% 调整后每股亏损好于预期 月活用户达2.72亿 | 财报见闻》

整体来看,B站整体业绩首次未超指引;毛利率因业务结构变化延续下滑。虽在本季度取得了广告业务营收同比大涨120%、月均活跃用户环比净增500万的成绩,且董事长陈睿在电话会上表示B站的商业化要开始加速,同时启动了5亿美元股票回购计划,但股价表现上看,投资者似乎并不买账。

今天港股收盘,B站港股大跌超12.86%,市值距离高点已经蒸发近80%。

(2)阿里发布财报,股价延续颓势

2月24日晚间,美股盘前公布截至去年12月底的2022财年三季度财报。

财报数据显示,阿里巴巴第三财季(截至去年12月31日)营收2425.8亿元人民币,同比增长9.7%,不及市场预期的2449.1亿元人民币;云计算业务的营收同比增长20%,达到人民币195.39亿元(约合30.66亿美元);本地化服务业务营收同比增长27%,达到人民币121.41亿元(约合19.05亿美元);国际电商营收同比增长18%,达到人民币164.49亿元(约合25.81亿美元)。详细财报解读见:《阿里Q3营收同比增9.7% Non-GAAP净利润同比下跌25% 海外活跃用户突破3亿 | 财报见闻》

整体来看,短期基本面依然较弱。从股价表现上看,似乎市场还未消除对阿里增长的担忧。

今天港股收盘,阿里港股大跌5.17%,市值距离高点已经蒸发近66%。

(3)百度发布超预期财报,股价未成功反弹

3月1日,百度公布了2021年第四季度财报及2021年全年未经审计的财务报告 。

四季度财报数据显示,百度Q4实现营收330.9亿元,此前市场预期322.3亿元;归属母公司净利润(非美国通用会计准则)41亿元,此前市场预期29亿元。营收、净利润两项指标双双超市场预期。包括云业务在内的核心非广告业务收入在三个月内飙升了63%,而在线广告收入仅增长了1%。详细财报解读见:《百度业绩超预期!Q4核心非广告业务收入飙升,在线广告收入仅增1% | 财报见闻》

整体上看,百度核心的广告盘子表现不佳。但是,以智能云为代表的创新业务收入加速向前冲刺,超出了预期,努力寻找第二增长极。

财报发布后,股价迎来了反弹。不过,今天港股收盘,百度港股大跌6.29%,几乎抹平了财报发布以来的涨幅。

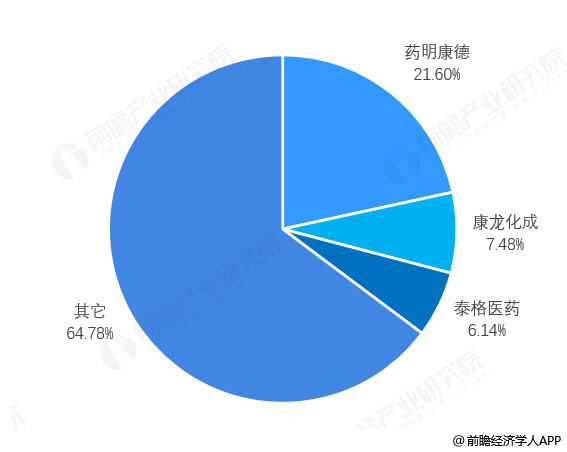

2、估值如何

先看估值,华西证券李立峰在最新的研报中对重点中概股估值(PE)做出了梳理,图中可以看出,当下阿里、微博、网易等一众中概股的PE估值都已接近历史最低。

来源:华西证券李立峰

再看公司未来。总的来说,最新一期的财报虽不是非常出色,但也各有亮点,多家企业都在积极开辟第二增长点。以阿里为例,华尔街见闻·见智研究提及,人口红利见顶、经济增速换挡、强监管及反垄断下,阿里虽无法如过去强劲高速增长,但有着清晰战略规划的阿里未来仍然可期

最后看宏观。回顾美国加息历史可以看到,在美联储最近几个加息周期中,首次加息后的三个月内,美股都经历了比较大的回调。价值、周期、高质量股票往往在加息开启后半年内跑赢大盘,高估值的成长股同期表现最差。如今,地域政治冲突在挑动着全球市场的神经,而美联储加息的阴云步步逼近,宏观风险尚未过去。

3、外资怎么看

值得一提的是,虽然中概股仍跌跌不休,但是美股机构投资者自20年第四季度以来抛售中概股的趋势已经得到缓解。

根据SEC最新披露的机构持仓数据,截至2021Q4,美国(共同基金+养老金)持仓美股中概股市值占其总市值的比例4.1%,较2021Q3 4.2%的占比基本持平。

来源:东吴证券姚佩、邢妍姝

对于中概股外资的最新具体动向,东吴证券分析师姚佩、邢妍姝整理如下:

阿里巴巴:2021Q4美国机构持股/流通ADR占比触底回升,Primecap增持。

腾讯:中资自2021/12持续加仓,外资贝莱德、Vanguard持续加仓。

美团:中资中介机构持股2021/12上行加速,前10大重仓机构,7家Q4增持,贝莱德增持最多。

京东:2021Q1以来美股机构投资者抛售趋势缓和,老虎增持最多,贝莱德大幅减持。

拼多多:美国机构投资者越跌越买,Baillie Gifford、老虎持续增持,贝莱德减持。

快手:中资自2021/10开始持续加仓,外资Krane Funds最为积极。

小米:中资自2021/12开始加仓,前10大重仓机构普遍增持,南方东英、贝莱德最为积极。

网易:美国机构仍在减持,尚未见拐点,但部分重仓机构转为积极,Lone Pine Capital加仓最多。

爱奇艺:美国机构延续2021年初以来加仓趋势,前10大重仓机构基本加仓, Coreview增持最多。

哔哩哔哩:美国机构持续加仓,较2020年底增持近一倍,富国银行增持最多。

如今,地域政治冲突在挑动着全球市场的神经,而美联储加息的阴云步步逼近,但美股机构投资者对中概股的抛售趋势已经得到缓解,“海外面”负面因子一定程度上得到消化。

这一背景下,估值已经如此之低的中概股,“至暗时刻”是已经过去还是尚未来临?

关键词: 100的阿里 400的腾讯 中概股跌跌不休何时是尽头

首页

首页