如果用NatAlliance Securities国际固定收益主管Andrew Brenner的话来说,目前的全球债券市场已经糟糕到极点:

这是我见过最糟糕的情况,央行们破坏了(债市)流动性。

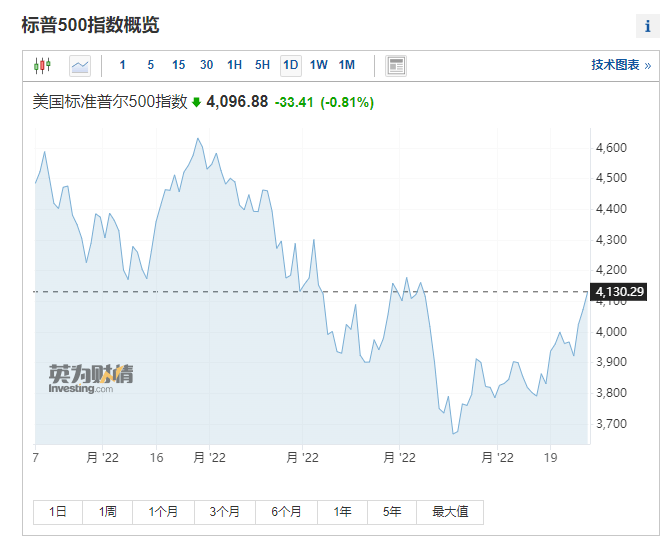

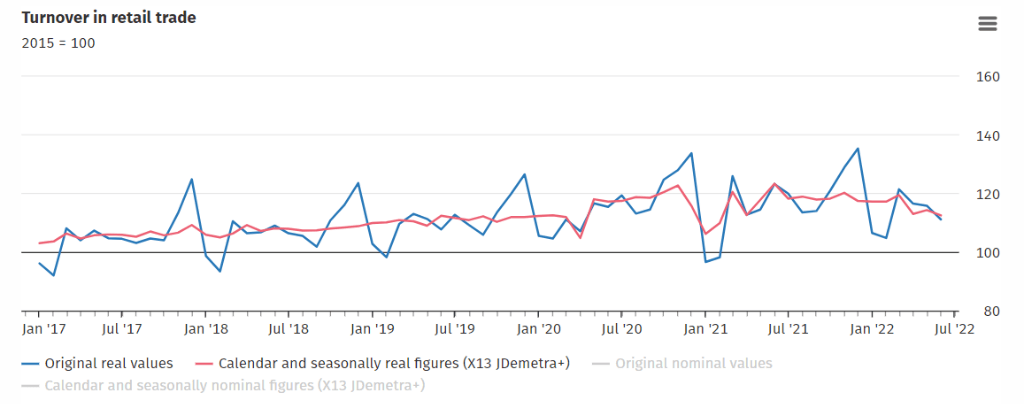

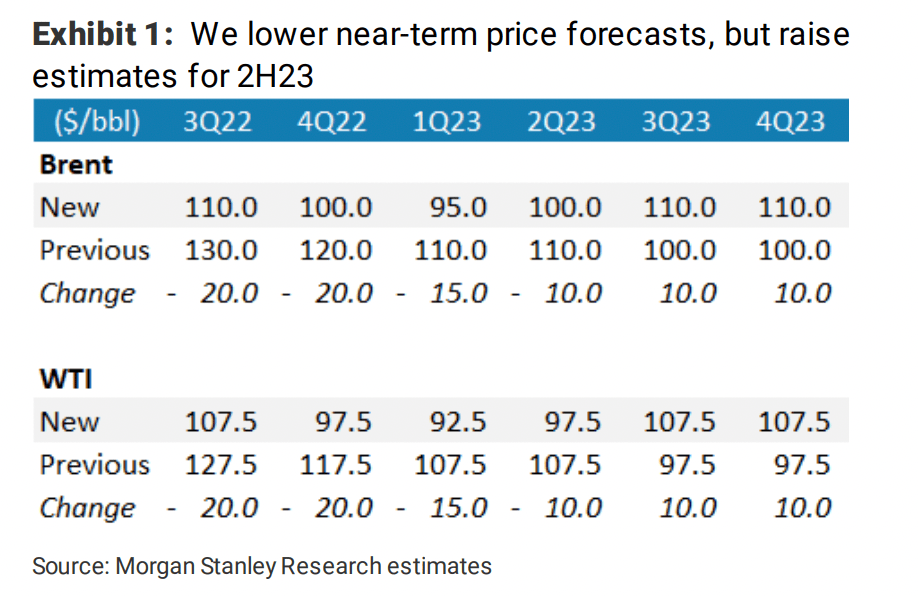

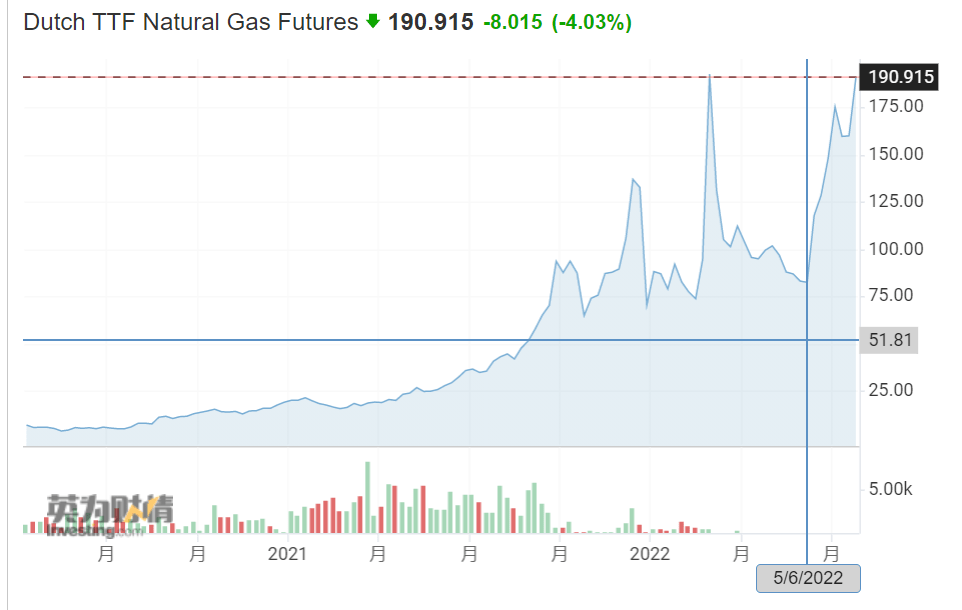

2022年上半年,多重因素引爆全球通胀,使得全球CPI同比增速从2021年的4.3%跃升至7%以上,仅次于20世纪70年代。尤其是5月之后,美、欧、英、加、澳等几乎都处于通胀失控的边缘。各国央行转鹰,通过大幅加息以遏制通胀。

然而,在全球央行的激进加息的压力下,全球债市流动性干涸问题暴露无遗,从而使得近几个月的收益率出现历史性波动。此前被那些超宽松货币政策所掩盖起来的市场弱点正在被逐步暴露,从悉尼到法兰克福再到纽约,债市的问题或将蔓延至整个经济。

标普7月份欧元区综合采购经理指数初值(PMI)降至17个月低点后,德国两年期国债收益率暴跌创2008年以来最大单日跌幅;澳大利亚债券市场同样遭受流动性的困扰,政府债务的周转率已降至2019年以来的最低点,尽管债券市场规模已经扩大50%以上,从去年10月份开始,澳大利亚1万亿美元的政府债务市场就一直处在动荡之中……

当然,全球最重要债券市场——市值为23万亿美元的美国债市或将面临的问题更大,加剧了投资者和监管机构对如何支撑这一关键的全球金融支柱的焦虑。流动性匮乏、经济不确定性引发收益率的大幅波动。

由于美国国债是超过50万亿美元固定收益资产的无风险基准,收益率的极端波动可能会使私营部门更难以低成本筹集资金。而市场动荡也会给传统上一直是养老基金、退休人员和其他寻求最安全的投资回报的首选资产类别带来进一步的混乱。而上述种种又可能给更广泛的经济带来风险,最终可能迫使央行们改变其计划。

不久前,摩根大通董事总经理兼资产负债管理研究和战略全球主管Josh Younger认为,随着美国国债市场继续扩张,其可能已经超出了支持其金融架构的规模。

更重要的问题是,相较为其提供服务的中介的能力而言,这个市场是否太大了?我认为情况可能确实如此。美债市场规模肯定是增长了,同时银行的做市兴趣没有增加,这带来了脆弱性。仅仅因为两者之间的比例下降了一点,当然并不意味着整个世界随时都会崩溃,但当压力来临时,就像2020年发生的那样,美债市场就很难发挥功能。

欧洲央行已经在制定一项计划,限制欧元区低评级政府债务的溢价。而在美国,由于美联储没有购买国债,交易受到很多阻碍,货币市场的混乱或将向美联储施压以缩减因量化宽松债券购买而不断扩大至近9万亿美元的投资组合的计划。

LPL Financial的固定收益策略师Lawrence Gillum表示:

我们现在看到美国以及欧洲市场的日内收益率出现了超预期的波动。如果我们开始看到市场出现更多的裂痕,美联储将处于非常艰难的境地——因为他们一方面要对

抗通货膨胀,另一方面又要支持国债市场的顺利运作。

德国商业银行的政府债券交易员Jens-Christian Haeussermann表示:"不管是直接的水平、利差还是曲线,波动大幅增加,流动性急剧流失。"

彭博社衡量国债流动性的指标接近2020年疫情开始交易冻结以来的最差水平。而巴克莱银行策略师也强调了其他指标,包括较高的交易成本。

首页

首页

营业执照公示信息

营业执照公示信息