9月21日,方正证券发布《A股风格切换:回顾与展望》策略专题报告,报告认为,A股市场中小盘成长风格在未来三到五年的中期维度有望占优,短期关注年底PPI和出口同比见零时刻可能引发的风格切换。

风格切换时机不成熟,关注PPI和出口增速

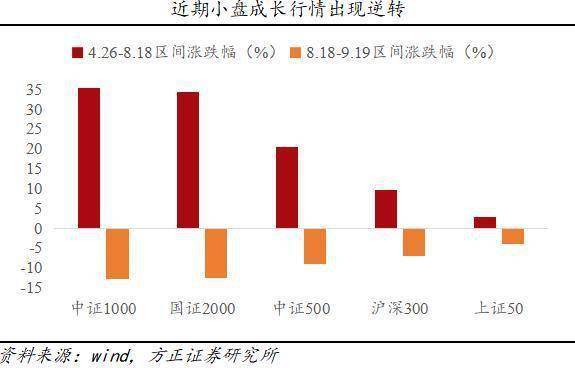

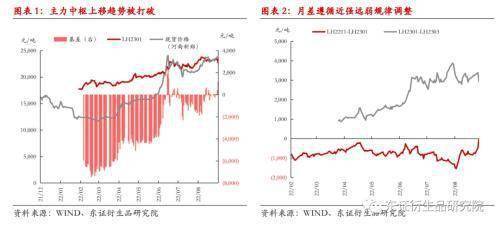

2021年,A股市场行情特征一改此前多年的核心资产大盘龙头占优风格,呈现出明显的小盘股表现占优特征。进入2022年以后,从年初至8月18日,小盘指数依然具有超额收益。然而在过去的一个月里,市场风格出现逆转,小盘风格快速下跌,相对跑输大盘风格。自8月18日至9月19日收盘,中证1000指数下跌12.7%,中证500指数下跌8.9%,沪深300指数下跌6.9%,上证50指数微跌3.8%。

方正证券认为,目前小盘成长行情彻底向大盘风格切换的时机还不够成熟,因为当前大小盘风格之间的估值差距并不高(不像2014年底极端估值分化诱发的切换),而PPI、出口增速等指标可能仍未触底(不像2012年底经济迎来弱复苏)。等到PPI、出口增速等指标达到0附近时可能触发小盘成长向大盘价值风格切换。

回顾历史,A股市场的风格特征经历过四个阶段与两次切换。四个阶段即:2005-2008年大小盘风格频繁轮动、2009-2015年小盘占优、2016-2020年大盘占优、2021年至今小盘风格再次领先。两次切换代表2012年与2014年小盘行情中出现的著名短期风格切换,前者受经济复苏带来的大盘股盈利能力提升驱动,后者主要由于当时的估值分化极大导致的内在修复需要。

以2012年为例,据了解,2012年国内股市呈N型走势,1月至4月大盘上扬,但从5月开始至11月底持续下跌,上证综指下跌幅度高达20%,12月初上证综指触及1949点后迅速反弹,当月大涨14.6%,并成功使上证综指年线翻红,全年上涨3.17%。此次A股风格切换发生在2012年9月至2013年年初,主要是从小盘成长向大盘价值方向切换,之后A股再度回归小盘成长行情。

值得注意的是,导致这一次行情切换的主要原因是宏观经济企稳出现弱复苏,大盘价值股在经济上行期盈利改善预期强烈。此外,2012年是政府换届之年,在年末中央经济工作会议后,市场对未来政策有了希望,因此在年末最后三周出现翘尾行情,大盘快速上扬,并出现了小盘成长向大盘价值的切换。

中小盘持续占优 消费、医药ROE基本走平

展望后市,从中期来看,中小盘成长占优启航。截至9月15日的市盈率中位数分别为30.5倍、21.9倍、20.7倍。中小盘股相对市盈率处在较低的历史分位数水平,这为后续中小盘风格股价表现留出了上行空间。

从短期来看,方正证券指出,需关注PPI和出口同比见零。受国内外多重因素影响,2022年上半年全部A股按可比口径计算的累计净利润增速2%,维持正增长态势。不过,若单独看二季度的话,A股上市公司二季度单季净利润增速落入负值区间。

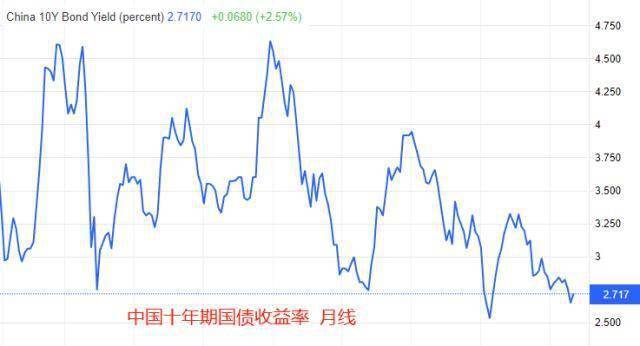

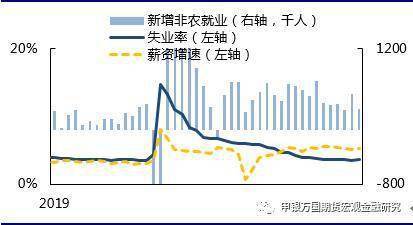

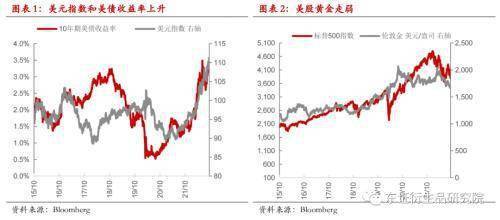

由于高基数效应,PPI同比增速预计大概率继续回落,如果假设PPI的环比增速为零的话,PPI同比增速将如下图虚线走势,预计于年底降至0以下。这意味着A股利润增速年内进入上行周期难度比较大,适合大盘价值风格的外部环境还需等待一段时间。此外,海外市场目前面临高通胀困扰,欧美地区央行普遍实行大幅度加息政策,海外需求正在下降。而我国出口增速还在高位,未来可能继续下探,这会对国内名义经济增速造成压力,短期不利于大盘价格风格的演绎。

值得一提的是,方正证券认为,2021年开始的风格切换是一个新的转折,中小盘占优可能是未来3-5年中期维度A股市场的风格特征。

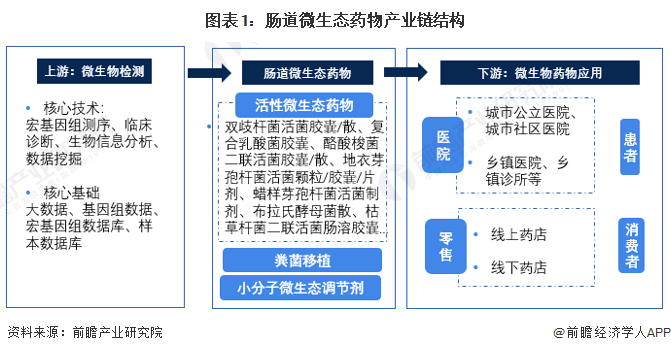

首先,当前A股市场的主线逻辑已经从产业集中转变为产业升级。据了解,包括新能源、信息科技等在内的新兴产业转型升级,是中国经济未来发展的主要方向,在国家支持“专精特新”企业政策下,未来相当一段时间内预计会有不错的发展。

其次,从大小盘公司的相对估值来看,中小盘公司的估值溢价率目前依然处在历史底部。目前中证1000、中证500、沪深300的市盈率中位数总体相差不大,小盘股相对市盈率处于较低的历史分位数水平,这为后续股价表现留出了上行空间。

从风格切换的方向来看,更看好从小盘成长向大盘价值风格的短期切换。方正证券表示,预计短期小盘成长风格仍有望延续,而大小盘风格切换需等待名义经济增速重启上行,可以关注PPI同比、出口金额增速同比回落至零的时点,以及二十大后随着新的稳增长政策出台。而以消费、医药为代表的大盘成长风格ROE长期走平,可以赚业绩的钱,但很难赚估值的钱,难以获取超额收益。

关键词: 中小盘持续占优 医药ROE基本走平 关注PPI和出口增速 出口增速

首页

首页

营业执照公示信息

营业执照公示信息